最近一直深陷负面新闻的瑞士信贷,再度陷入破产传闻。

这个传闻首先来自于澳大利亚广播公司旗下记者,在社交媒体发文称,一间大型投资银行濒临破产。

这个传闻一出,市场就普遍猜测,其中一个可能是瑞士信贷。

因为最近这两年,瑞信也是一直负面消息缠身。

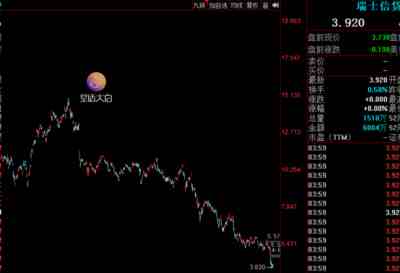

包括瑞信的股价也是一路从14.8美元跌到现在最低3.83美元,也是连续腰斩的走势。

虽然今年美股走势比较糟糕,但很多大投行、银行的跌幅普遍也是在35%左右,像瑞信这样走出连续腰斩走势的,还是比较少。

事出反常必有妖,资本市场是最敏感的,瑞信走出这样的崩跌走势,背后肯定是有一些问题的。

比如,瑞信的信用违约互换指数,在9月30日已经攀升至250个基点,这个信用违约互换指数越高,就说明债务违约的可能性越大。

2008年雷曼兄弟破产前,瑞信的信用违约互换指数就曾经升破250个基点。

所以,该指标也显示,瑞信当前的债务风险是很大的。

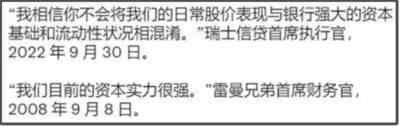

面对外界的种种破产传闻,瑞信自然要出来安抚投资者。

瑞信首席执行官在备忘录中向员工表示,现在瑞信还拥有接近1000亿美元的资本缓冲。

此外,他还说“不要将其股价表现与资本实力和流动性混为一谈。”。

但很尴尬的是,很快国外网友就扒出,2008年雷曼兄弟破产前也曾经说过类似的话。

瑞信是一家百年老字号的大投行,曾经是全球第五大财团,也是瑞士第二大银行,

瑞信资产总值最多的时候达到了4350亿美元,市值的巅峰是在2007年,曾经达到1000亿美元。

但随着2008年次贷危机爆发,瑞信也开始走下坡路。

不过,到去年,还有300多亿美元的市值,但现在只剩下100亿美元的市值。

最近这两年瑞信一直各种丑闻不断。

包括Archegos爆仓、Greensill破产、泄密事件等

其中Archegos这个世纪爆仓的事情,我在去年也跟大家分析过,这件事情跟中概股还有一些关系。

去年3月24日,屡创历史新高,不断翻倍式上涨的中概股,突然出现巨量长阴。

以某支中概股为例,在去年3月24日,单日暴跌27%。

我们现在回过头看,去年3月24日,也是这波中概股普遍下跌超过80%的股灾之路的起始点。

3月24日美国SEC通过了《外国公司问责法案》最终修正案,是导致中概股惨遭血洗的直接导火索。

而随着中概股的普遍暴跌,让很多重仓中概股的基金也是损失惨重。

其中损失最大的是一个韩国人。

这名韩国人叫做Bill Hwang,他也是一名比较有名的基金经理,他以前是老虎证券的亚洲基金创始人。

2010年,Bill Hwang就曾经因为涉嫌内幕交易,被禁止在港股交易。

后来Bill Hwang就在2012年转战美股,并以2亿美元的自有资金创立自己的基金,随后只用了8年的时间,Bill Hwang就将其规模扩大到了150亿美元。

Bill Hwang是一个激进的杠杆爱好者,一般都是用五倍杠杆在常态化操作,也就是他管理的150亿美元的基金,影响着750亿美元的市场资金,已经算是体量比较大的一家基金。

然而成也萧何败萧何。

Bill Hwang靠杠杆积累了大量财富后,却也因为杠杆而一夜爆仓,血本无归。

本来Bill Hwang在去年中概股暴跌之前,因为高杠杆运作,已经有了200%的收益率。但他并没有选择落袋为安来获利了结,而是选择继续高杠杆运行。

在爆仓之前,Bill Hwang管理的Archegos基金的仓位总规模从100亿美元膨胀至1600亿美元的高位。

结果他的重仓股里有很多是中概股。

随着中概股在短短一周普遍暴跌超过40%,Bill Hwang也因此爆仓,导致Archegos基金150亿美元的头寸被强平,被称为“人类史上最大单日亏损”。

这还只是Archegos基金自身的亏损,由于高杠杆运作,当时因为Archegos基金爆仓,相关投行的实际损失是高达800亿美元。

其中包括瑞士信贷、摩根士丹利和野村控股在内的大投行都因此遭受了逾百亿美元的损失。其中野村亏20亿美元,瑞信亏54亿美元。

瑞信去年因为这件事情,损失惨重,也是压垮瑞信许多稻草中的一根。

瑞信还曾经向投资者出售Greensill的供应链金融产品,而去年Greensill在伦敦申请破产,瑞信因此需至少向相关投资者返还59亿美元。

可谓是屋漏偏逢连夜雨。

去年就有不少人因为瑞信这两起丑闻,遭受了上百亿美元的损失,而对瑞信的前景表示堪忧。

去年美联储还处于大宽松状态,瑞信还能勉强支撑住。

但今年随着美联储激进加息,全球货币大转向,瑞信所处的美元体系资金面大幅度收紧,对瑞信这样债务压力比较大的投行来说,就是雪上加霜。

而且今年因为全球金融环境波动巨大,特别是外汇市场也出现很极端的异常波动,世界主要货币都出现较大幅度贬值,有不少人因此爆仓。

如果投行的风控做得不到位,像去年瑞信没有及时对Archegos基金强制平仓,导致Archegos基金穿仓后,让瑞信因此出现巨大亏损。

其实,去年3月24日,中概股刚暴跌的时候,面对Archegos基金爆仓的风险,很多大投行都敏锐感觉到风险。

Archegos基金并不是只跟瑞信合作,还有摩根士丹利和高盛。

但高盛和摩根士丹利都很鸡贼的第一时间对Archegos基金强制平仓,解除了头寸,及时止损,所以这两家损失并不大。

而瑞信因为迟迟没有动作,结果最终损失最大。

今年也有一些传闻,就是有一些外汇交易的客户,也出现穿仓了,结果其所在的投行就要面临损失。

所谓穿仓就是指,正常这类杠杆交易,都有个强制平仓线,如果市场波动超过了平仓线水平,那么券商投行就会对客户进行强制平仓,来确保投行自身不会亏损。

比如,你本金只有1亿,你用10倍杠杆,也就是用10亿去做多的话,如果市场出现超过10%的跌幅,那么你就会亏1亿,等于把本金亏没了,这时候投行就会强制平仓,你等于血本无归。

但有时候,市场波动过于巨大,比如去年3月24日那样,中概股单日直接暴跌超过20%,而投行因为反应迟钝,没来得及强制平仓。

那么你就会亏2亿,但你本金只有1亿,多出来的这1亿,就是穿仓,也就是投行的损失。

正常情况下,穿仓后,投行会要求客户追加保证金,去讨回多出来的这1亿损失,也就是你本金不但没了,还要倒欠投行1亿。

但正常客户穿仓后,都是直接破产,所以投行也没得讨,最终这个穿仓成本就会被银行计提损失。

今年全球金融市场波动巨大,特别外汇市场,像9月26日英镑都出现单日暴跌5%的插针行情。

外汇市场因为平时波动很小,所以动辄就是上百倍杠杆交易,出现这样单日暴跌5%的插针行情,也不知道有多少人会穿仓。

这会连带着让不少投行因此陷入比较大的风险。

而且随着美联储激进加息,全球货币大环境骤然收紧,也会让瑞信这样自身债务压力比较大,平时经营不善的投行,因此出现较大的问题。

所以,在当前这个环境下,瑞信出现什么问题,并不奇怪。

现在更关键的问题是,瑞信会是最后一家出问题的大投行吗?

「 支持!」

您的打赏将用于网站日常运行与维护。

帮助我们办好网站,宣传红色文化!

欢迎扫描下方二维码,订阅网刊微信公众号