原编者按: 保马今日推送卢荻老师《中国经济状况——现实与话语》一文。文中指出,今年中国经济表现未达市场预期引起了国内外舆论的忧虑,其大都一口咬定中国经济的现状根源是市场化不足。卢老师认为,这一观点在理论上是站不住脚的。首先,就目前的中国经济状况而言,无论从现实的整体看,还是通过长短期的国际比较,其具体表现在复杂的国际环境之背景下已经足显韧性;其次,中国经济动力衰退的根源并不是所谓的“消费不足”,更多的源于生产性投资的低迷。因此,不能简单地把中国经济的问题归结于市场化不足,否则便是顺着资本的话语遂了他们的心愿。

自去年年底抗疫退出以来,中国经济表现未达市场预期,在国内引发忧虑和鼓噪,在国外舆论中更是新一轮“中国衰败”论涌现(一如既往又是西方统治建制和各路“自封左翼”大合唱),犹如“乱炖”般将短期与长期、微观-结构与宏观煮成一锅销售。据报道,美国总统拜登在8月10日一次公开活动上扬言,中国经济状况艰难犹如“定时炸弹”,甚至于威胁全球经济。较为温和的言论例如经济学家克鲁格曼(Paul Krugman)在《纽约时报》的专栏文章,虽则并不同意衰败论,却也认为中国经济已经陷入困境,长期前景将是停滞或至多是缓慢发展。这些言论有多可信?

拜登在G7峰会

看现实,看整体,以及国际比较

所谓“市场预期”本来就很有任意性,立足于此的话语,与其说是科学判断,毋宁说是往往与特定的政治经济利益、尤其是金融投机资本的利益相联系。所以,要理解和洞悉这类话语,首先必须着眼于现实本身——是现实整体,而非远离合理比例原则的抓住局部炒作整体。

今年上半年,中国经济增长率5.5%,其实是与官方目标也即三月份全国人大会议上《政府工作报告》所定下的全年增长5%相一致。六月份世界银行《全球经济前景》预测2023年中国经济增长5.6%,七月份国际货币基金《世界经济展望(更新)》预测5.2%,都是判断今年的中国经济表现能够达成增长目标。

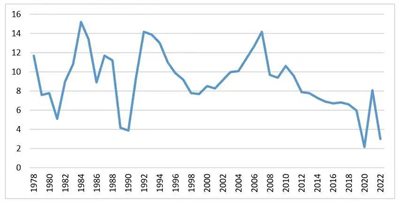

中国GDP年增速(%):1978-2022

来源:国家统计局

如何看待这个目标?按照《政府工作报告》的说法,这是“稳字当头、稳中求进”,是充分考虑到国内外环境尤其是“不确定难预料因素增多”的情况下定下来的。那么,难道真的有根据和道理足以认定,必须承担政治责任或后果的政府判断,其现实合理性会远远低于国内外市场预期?

IMF经济增速预测

换一个角度看,作为一个后进发展经济体,而且是在国际政治环境严重恶化的现阶段,中国的经济增长不仅是关乎国计民生,而且也关系到世界霸权的打压及其抵抗。这就有必要看看增长表现的国际比较:2023年美国经济增长,世界银行和国际货币基金的预测分别是1.1%和1.8%,两者颇有差别,但都是远低于中国,而它们对其他发达国家的预测增长率甚至是远低于美国。再展望2024也是这样,两者对中国经济增长的预测分别是4.6%和4.5%,确实是放缓趋势继续,然而所预测的美国表现更加糟糕,经济增长率分别是0.8%和1.0%,这却又指向整体世界经济的黯淡前景。

看短期,看长期,仍是国际比较

今年的经济状况,其实是体现着疫情之后的恢复过程,对于几乎是在全世界中最后退出抗疫的中国而言,尤其如是。因此,有必要回看三年疫情下的经济表现,并将之放置于国际比较;这有助于避免国内外舆论那种远离合理比例原则的倾向,即,仅从今年的表现就要推断长远发展前景。

在2020-2022年三年期间,中国的年平均经济增长率是4.5%,几乎是美国的1.7%的三倍(美国之外的全部经合组织成员国的平均数是1.3%),也远高于印度的3.2%。而将中国与印度作比较具有特殊意义,因为印度正是被美国大力推动要作为中国的替代和竞争者——在全球产业和供应链上是替代,在政治经济发展模式上是竞争者。

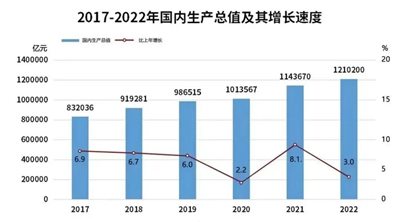

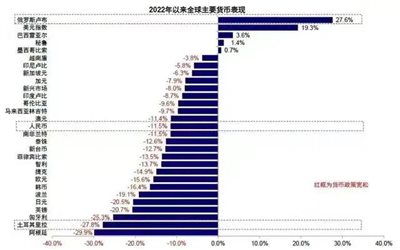

2017-2022年国内生产总值及其增长速度

可以将疫情三年的表现与再之前三年作比较,从中推论经济体制和政策的应对能力,以及经济本身的韧性。就中国而言,2020-2022年的经济增长率,是之前2017-2019年的69%,而美国的同一比率是68%,印度则是56%。从中可见,一方面是彼此都是损失惨重,另一方面是中国经济的韧性远超印度,比起美国则是不遑多让;考虑到美国的经济表现其实是有赖于规模空前的汲取国外资源和经济剩余,包括操纵货币霸权和透过挑起乌克兰战争来攫取欧洲的资本和产业,那么,中国经济的韧性应该也是远超美国。

全球货币在美元自身的加息周期大幅贬值

这样,至少是在相对意义上,扬言中国经济将构成全球的风险和威胁,这是说反了。而就中国经济本身,所谓衰败论或长期停滞论,也不能从今年迄今或疫情三年的实际经济表现得到依据。

是消费不足,还是投资停滞?

克鲁格曼判断,中国经济早自近10年前就呈现长期停滞迹象,至近期终于完全表露出来,并将成为未来的主导趋势。这个论断的基础是他所引用的北京大学金融学教授佩蒂斯(Michael Pettis)的分析,意思是中国的经济增长主要依靠投资带动,但是随着廉价劳动力耗尽,投资回报下降,依靠房地产泡沫支撑投资则是饮鸩止渴,最终就是增长无法持续。这是典型的“消费不足”论,可至少也还是以宏观理论来解释宏观现象,比起近日甚嚣尘上的实质上是微观理论的“资产负债表衰退”论(以及相应的“中国经济日本化”论),看起来较有说服力。

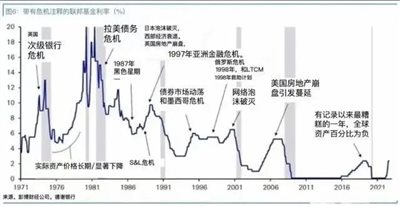

每一次美元潮汐都带来全球性危机

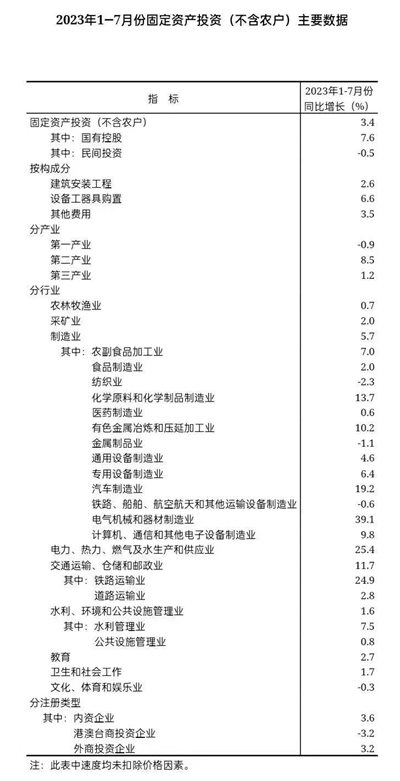

“消费不足”论论者评论中国经济,往往是先暂且排除了出口增长变动的作用,然而事实是出口增长是疫情三年支撑中国经济增长的关键,而出口下降则是导致今年迄今经济增长放缓的重要因素。这反映了世界经济衰退对中国的负面影响,而且这种影响被美国挑起的贸易战、科技限制、经济打压等等显著放大了。惟有澄清这个影响程度,才有可能明确判断导致中国经济增长动力减退的内部成因。事实上,今年1-7月份,全国固定资产投资比去年同期实际增长(即是名义增长减去价格上涨)6.6%,社会消费品零售总额实际增长6.8%,都是十分稳健,经济增长的制约更多是来自出口下降。

在聚焦于辨认内部成因的限度内,有理由和根据判断,无论是世界经济还是中国经济,全球化年代导致经济停滞的主要成因是生产性投资不足,而非消费不足,更确切说,投资不足是消费不足的原因而非后果。这个判断的基础,一是世界范围的消费-产出比率在疫情之前30多年基本上稳定不变,发达国家甚至呈现比率上升的趋势,而中国也并没有出现比率长期趋于下降的情况;另一是,在此期间中国与中国之外的世界(尤其是发达国家)的经济增长差异,正是投资表现差异所致,中国是投资高增长带来经济高增长,中国之外的世界则是投资低迷导致经济停滞。

这个判断主要是针对长期发展趋势,而疫情以来因为短期冲击和波动,情况确实是较为复杂。在2020-2022年期间,资本形成总额的年平均实际增长率从之前三年的5.7%降至3.7%,而最终消费则是从8.2%降至3.3%,前者的降幅远低于后者。一方面,这反映了两者的相对独立性,投资变动没有带来相应的消费变动,反之亦然。另一方面,还是存在投资主动的迹象,主要是国家投资的逆周期表现,从2017-2019年的平均实际增长0.9%上升至2020-2022年的平均2.8%,反而民间投资是从平均1.6%下降至-0.8%,两者表现大相径庭。

是市场化不足,还是市场化过度?

这就指向了今日中国经济的更为深层问题:就长期发展趋势而言,如果说其动力减退是源自投资停滞,那么,主因究竟是经济的市场化不足导致非国家投资意愿不足,还是市场化过度导致国家投资能力不足?

今日的国内外舆论,大都是一口咬定市场化不足是根源。其涵义,在现实上是国内和跨国资本的恫吓,所谓“(他们的)信心比黄金还重要”,向国家和社会要权要利;在理论上,这是认定经济市场化与生产性投资具有因果决定关系,而且是压倒其他因素的决定关系,归根究底是新古典经济学,假定市场经济的常态是需求不足状态并不存在或不会持续。然而理论上也有可能是市场化与生产性投资相矛盾,表现为资本的金融投机化,这是凯恩斯经济学;又或者是资本追逐利润,在利润率趋于下降的情况下,资本“怠工”避免生产性投资,这是马克思经济学。

就世界范围看,在市场改革绝对主导的整个全球化年代或至少是自新世纪以来,资本普遍趋于金融投机化,利润率趋于下降,生产性投资不足、宏观需求不足确实是经济常态。这样,上述以“克服危机”之名鼓吹市场化到底、要给资本以信心的舆论,其合理性并非不言而喻,而是必须置于被检讨、被检验的位置。

「 支持!」

您的打赏将用于网站日常运行与维护。

帮助我们办好网站,宣传红色文化!

欢迎扫描下方二维码,订阅网刊微信公众号