今年上半年,美国GDP达到13.23万亿美元,同比实际增长2.2%。

今年上半年,中国GDP达到59.3万亿元,同比实际增长5.5%。

上半年,中国GDP按美元计算为8.56万亿美元,约为美国GDP的64.7%。

然后,就出现很多关于中美GDP差距扩大的文章。

因为在2021年,中国的GDP,是约为美国GDP的76%,这也是双方GDP差距最小的时候。

现在从78%,一下子变成64.7%,乍看上去自然比较吓人。

但很多人可能就会感到奇怪,明明今年上半年我们GDP实际增长是5.5%,远比美国的2.3%的GDP增长要高,为何GDP差距还会扩大呢?

这个主要就是两个原因:

1、通胀;

2、汇率。

先来说说通胀因素。

(1)美国GDP的水分

首先要区分清楚,名义GDP和实际GDP增长的概念。

各国在进行GDP总量核算的时候,都是用本币计算的名义GDP,通胀物价因素会体现在名义GDP里。

也就是通胀越高,名义GDP就会越高。

但是,我们平常看到的GDP增长率,都是实际增长,是扣掉通胀物价因素的。

所以,我们上半年实际增长5.5%,还有美国GDP实际增长2.2%,这个是已经扣掉通胀因素。

不过,我们说GDP总量的时候,是包含通胀因素的名义GDP。

由于美国去年的平均通胀率是高达8%,也就是说,即使去年美国实际GDP没有增长,单靠通胀率,也能让美国名义GDP增长8%。

所以,通胀是美国去年至今名义GDP大幅增长的主要原因。

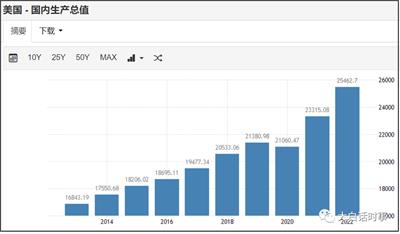

2019年,美国名义GDP为21.38万亿美元。

2020年,因为疫情因素,萎缩至21万亿美元。

2021年,美国名义GDP大幅飙升至23.31万亿美元,名义GDP增长率达到两位数的11%。

2022年,美国名义GDP继续飙升至25.46万亿美元,名义GDP增长率是达到9.2%,但扣掉通胀因素,美国给出的实际增长率是2.1%。

所以,通胀因素是过去两年美国GDP大幅飙升的主要原因。

而人们把中美GDP差距进行对比,实际上就是把美国通胀因素给计算进来,那么自然会得出中美GDP差距大幅扩大的结论。

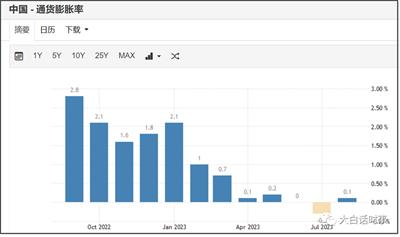

毕竟我们过去两年物价整体保持稳定,并没有发生通胀。

特别是今年我们的通胀率整体都是在1%以内。

所以,当前拿这个中美GDP差距扩大说事,是没有啥意义。

假设美国通胀率达到100%,美国GDP会瞬间变成50万亿美元,那我们GDP就会只有美国35%左右。

当然,假如美国通胀率达到100%,那美元汇率肯定也会暴跌一半,所以,我们跟美国的GDP比例实际也不会缩小那么多。

因此,除了通胀因素之外,也得考虑汇率因素。

我们自己的GDP总量是按照人民币本币计算。

不过,国际上在拿各国GDP对比,因为需要有一个统一的参照货币体系,自然就拿美元去衡量。

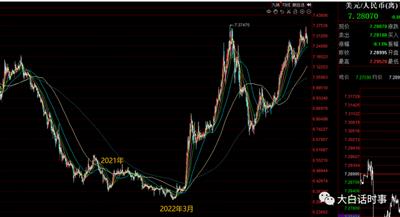

2021年,我们和美国的GDP,之所以能达到76%的比例,除了我们自身GDP增长之外,还有一个主要因素,就是汇率大幅升值。

2020年,由于美联储无限印钞,导致美元大幅贬值,人民币汇率也大幅升值到6.4附近。

2021年,由于海外受疫情影响,供应链紊乱,大量订单临时转移到我们这里,让我们外贸异常火热,这也使得我们汇率一直到2022年2月,都还一直在逼近6.3。

一直到2022年3月,美联储开始激进加息,然后我们也开始受疫情影响,诸多因素叠加下,人民币汇率也是持续贬值至今,从6.3贬值到7.3附近。

汇率贬值自然会导致今年,我们GDP以美元来算的话,就会出现缩水。

但汇率波动是有明显的周期属性。

现在是美联储加息周期,美元强势,我们还逆势降息,人民币自然会贬值。

但美联储也不会一直加息,通常美联储加息周期只会维持2-3年,要是明年美联储降息,那么人民币自然会进入升值周期。

所以,现阶段谈论中美GDP差距扩大,是没有太大意义。

如果把汇率和美国通胀因素考虑进来,按照双方GDP实际增速对比,中美GDP的差距是一直在缩小。

毕竟我们GDP实际增速一直是高于美国的。

不过通胀导致美国名义GDP大增,这会固化在美国GDP数据里,并不会因为美国未来通胀率回落到正常水平,这部分GDP水分就被挤出去。

除非美国爆发金融危机,那么这里的GDP水分才会被挤掉。

(2)两难问题

正常来说,一个国家通胀如果大幅飙升,那么汇率也会大幅贬值。

但美联储依靠激进加息,愣是在高通胀情况下,去强行打造强势美元。

这也导致当前美国的GDP水分是很大的,是被通胀强行吹起来的。

而这是要建立在美联储激进加息基础上。

这也是美联储不敢轻易降息的缘故。

从这个角度来看,我们也可以推导一个对美国最不利的局面。

就是通胀率还没有完全降下去,仍然还在3%以上。

但由于美联储长期维持高利率,导致美债流动性危机爆发,进而引爆美国金融危机,这会迫使美联储不得不降息扩表买美债。

而由于通胀没有完全降下来,就直接降息扩表,会导致美元大幅贬值。

并且,当前美国的GDP水分越大,到时候美联储降息,对美元贬值的压力就会越大,强行吹大的水分也必然会反噬美国。

也就是美联储救了美债,美元就会死。

这是我一直说的,美联储面临的两难选择,救美债,还是救美元。

当然,也存在对美国比较有利的局面。

就是美国想尽一切办法,在维持高利率的同时,让美债流动性危机不爆发,这需要美国找到更多的美债大买家,同时通过长期维持高利率,去试图引爆其他国家爆发金融危机,这样就有海量国际避险资金回流美国买美债,就能延缓美债危机。

如果美国能这样拖到通胀率回落到2%以内,再慢慢去主动降息,让市场麻木,把美国GDP里的水分固化,才能让美国真正软着陆。

但即使如此,这对于美国,也仍然是治标不治本,并没有根治危机背后的严重债务问题。

(3)繁荣的背后

那么可能有人会问,不是说美国现在经济已经过热了吗?不是已经软着陆了吗?还会有危机吗?

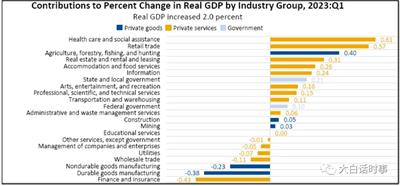

这个之前也分析过,美国上半年GDP增长的主要贡献点是医疗保健行业。

美国二季度GDP按年率计算增长了2.1%,仍然超出市场预期。

其中居民消费对美国二季度GDP增速贡献了1.12个百分点,仍然是占比最大的。

但诡异的是,美国一季度和二季度GDP贡献里,都是主要靠居民消费拉动,但是美国零售商最近刚公布的财报,却都表现不佳,引发市场对美国消费实力的担忧。

体育用品连锁店Dick's Sporting Goods宣布调低了其利润目标,并且商品失窃率高于预期。这一消息导致该公司股价下跌24%。

此外,连锁百货公司梅西百货的财报也并不好。该公司表示,消费者减少购买其商店的商品,并且其信用卡持卡人的拖欠率上升。

那这就很奇怪了,明明美国一二季度GDP能“高速”增长主要是靠居民消费拉动,那为何美国零售商的财报却不好呢?

其实这里面的猫腻,我之前也分析过。

原因在于,美国上半年居民消费之所以“强劲”,是因为包括了“医疗保健”。

而零售商的财报并不包含医疗保健,所以就显得居民消费萎靡。

也就是说,上半年美国居民在医疗保健支出大幅增加,导致美国居民消费数据显得很强劲,并以此拉动美国上半年GDP“高速”增长。

比方说,美国一季度GDP按年率增长2%,其中个人消费支出给一季度GDP增长贡献了2.79个百分点,这其中医疗保健就贡献了0.61个百分点,是所有行业里贡献度最大的。

这就可以解释,为什么美国上半年可以在用电量下降、税收下降的情况下,能顶着高利率,还保持经济“高速”增长。

而美国之所以医疗保健支出大幅增长,是因为美国人民在被新冠连续3年肆虐后,一波又一波的疫情让美国的长新冠问题很严重。

而且美国的医疗费用是出了名的昂贵,纽约州保险基金(NYSIF)的报告称,普通人的长期新冠医疗费用约为每年 9000 美元。

只要疫情持续一波又一波肆虐,美国老百姓就得不断在医疗上增加开支,那这势必就会减小其他开支。

于是才会出现,明明美国上半年个人消费数据很强劲,但零售商的财报却很难看。

当然这还有一部分原因,是当前美国的0元购过于猖狂,而零售商就是0元购的主要受害者。

总的来说,美国上半年经济数据好看,我觉得是有迷惑性的。

而且,我个人是比较怀疑,美国公布的CPI数据的准确性。

因为不少美国人在推特上,也在质疑美国公布的CPI数据,因为他们日常感受的实际通胀要比公布的CPI数据更高。

假设,美国实际的通胀水平比公布的CPI数据更高,意味着美国当前的GDP实际增速里,有一部分是靠通胀注水的。

综合各方面因素来看,我个人认为,美国当前GDP水分还是比较大的。

如果美联储降息后爆发金融危机,或者因为爆发金融危机而降息,那么美国GDP的水分才会暴露出来。

当然,这只是我的个人观点,是否如此,我们留给时间来验证。

「 支持!」

您的打赏将用于网站日常运行与维护。

帮助我们办好网站,宣传红色文化!

欢迎扫描下方二维码,订阅网刊微信公众号