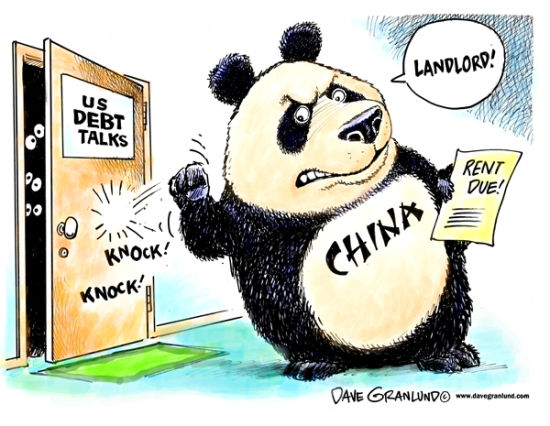

中国政府能做的就是督促美国政府以及国会认清债务违约带来的严重后果,在10月17日之前达成提高上限的协议。一旦出现违约,最低能够保证支付国债利息。但难度仍然不小。依靠借新还旧似乎也难以行通。因为,一旦国会达不成提高债务上限协议,借新之路就被堵死了,何来还旧呢?

在所有借贷关系中,一旦走向极端,即:成为最大债主后,往往就会丧失主动权,处于两难选择之境地。

中国财政部副部长朱光耀7日说,中方要求美方在10月17日之前采取切实措施,及时解决国债上限争执,防止美国国债违约,确保中国对美投资安全。他强调,一旦发生债务违约,美方应首先确保国债利息的支付(10月8日新华网)。

美国债务违约风险越来越大。如果10月17日前驴象两党达不成协议,那么,美国债将面临违约风险。数据显示,有1200亿美元的短期债券将于10月17日到期,另外有930亿美元的国债将于24日到期,包括月底应偿还的1500亿美元,10月17日-11月7日美国合计有4170亿美元国债到期。相比之下,预计美国截至10月17日的现金水平仅300亿美元,实在是杯水车薪。

国际社会都在密切关注美国债务违约问题,特别是债权国更是担忧美国违约成为事实。持有美国国债最大单一国的中国财政部已经做了上述表态,底线是“一旦发生债务违约,美方应首先确保国债利息的支付”;第二大国的日本财务大臣麻生太郎上周五敦促华盛顿早日解决政治僵局,称债务违约将给全球经济带来严重后果。

那么,美债违约到底影响在哪里,又有多大呢?

美债若违约将对世界经济造成重创。美债违约后,美国乃至全球借贷成本将会大幅度攀升,个人和企业、房地产以及其他经济活动融资成本将会大大增大,对正在复苏的美国经济和全球经济都将带来严重影响,必将拖累全球经济复苏进程。

美债违约后,美国国债收益率将会大举攀升,带领整个经济活动中资金价格急剧走高。1979年4月26日,一笔1.22亿美元的美国短期国债到期,财政部没能按期还钱。此次违约的直接后果是美国短期国债利率上涨了60个基准点,美国政府要为此多支付120亿美元的利息。

美债违约将重创全球金融市场,引发动荡,不排除引爆又一次金融危机。2011年8月国际评级机构标准普尔公司因美国国债上限争执调低美国主权信用评级,引发华尔街大动荡乃至全球金融市场大波动。而那次在最后一刻国会达成了协议。这次如果违约变为现实,对全球金融市场就如巴菲特先生所言,绝对是引爆一颗“核弹”。

美债违约受伤最大的是美国的大债主。美国财政部数据显示,截止7月末中国持有的美国国债为12773亿美元,仍是美国国债的全球最大单一持有国。如果美国债务违约,那么,中国将会面临两大风险:一是对美债权的还本付息、按期偿还违约风险;二是美国国债价格暴跌损失风险。因此,一旦美国债务违约,中国将是全球最大的受害国。

在所有借贷关系中,一旦走向极端,即:成为最大债主后,往往就会丧失主动权,处于两难选择之境地。一旦美国债务违约,看着上涨的国债收益率却是镜中烧饼。一方面美国可能本息支付都将违约,另一方面一旦中国采取抛售措施,国债价格必将暴跌,收益率根本覆盖不了价格下跌的亏损。这将彻底置中国于极为被动的两难选择之中。

中国政府能做的就是督促美国政府以及国会认清债务违约带来的严重后果,在10月17日之前达成提高上限的协议。一旦出现违约,最低能够保证支付国债利息。但难度仍然不小。依靠借新还旧似乎也难以行通。因为,一旦国会达不成提高债务上限协议,借新之路就被堵死了,何来还旧呢?

这再次警示中国千万不要将债权投资放在一个篮子里或者说过度集中在一个金融产品上。分散投资、不把所有鸡蛋放在一个篮子里是规避风险的永恒定律。当然,从根本上来看,必须加快转变经济方式,扭转贸易顺差过大,外储增长过快的局面。

相关文章

「 支持!」

您的打赏将用于网站日常运行与维护。

帮助我们办好网站,宣传红色文化!

欢迎扫描下方二维码,订阅网刊微信公众号