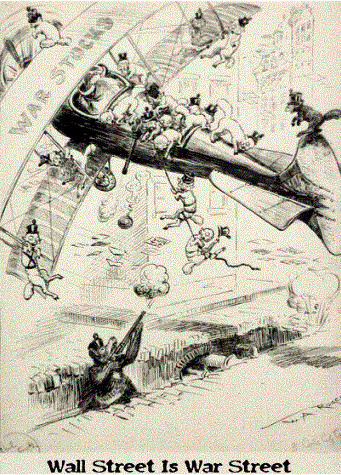

从耳熟能详的利率操纵、汇市操纵,到黄金、白银、锌等金属市场操纵,再到高频交易、黑池交易等针对美股的操纵,投资者似乎无时无刻受到“无形大手”的操控。另一方面,高盛、摩根大通等国际大行一直是操控市场的“主力军”,而近期的消息称过去十年来美联储一直提前泄露关键信息,成为市场操纵的“帮凶”。华尔街(Wall Street)更是“战争街”(War Street),可惜的是,中小投资者只能沦为国际大行、央行们的“牺牲品”。

百年金价指标受瞩目

英国金融行为监管局(FCA)5月23日指出,对巴克莱(Barclays)处以2600万英镑(约合4400万美元)的罚款,因为该银行一名交易员2年前企图影响黄金定盘价。一位知情人士透露,巴克莱主动向监管单位报告这个问题。

目前负责黄金定盘价的银行剩下四家,分别是法国兴业银行[-0.20% 资金 研报](Societe Generale)、加拿大丰业银行(Bank of Nova Scotia)、汇丰控股(HSBC Holdings Plc)、巴克莱(Barclays);本月德意志银行(Deutsche Bank AG)已经退出黄金定价机制。

矿业公司、各国央行、美国铸币局所采用的伦敦黄金定盘价目前已经列入FCA的检讨。

巴克莱银行因操纵黄金定价而遭到罚款后,18万亿美元黄金市场所采用的百年指标现在备受关注。

Trinity College Dublin教授、同时一直担任爱尔兰央行经济学家的Brian Lucey说道:“假如这套制度才刚开始,我想我们肯定不会把黄金定盘机制设计成像现在这样,这引出显而易见的问题:我们还需要这套机制吗?”

从银行间借贷利率到汇率,都发现有遭到操纵的情况,因此监管单位加强对金融基准的关注。

经济学家和学者此前就表示,黄金定盘价可能遭操纵,缺乏有效的监管;而交易员则声称,定价过程有效率,是黄金市场的重要参考指标。

很久以来,黄金市场一直受到操纵指控,从美联储(FED)到投资银行,也包括大型商业银行成为指控的对象。

近期黄金市场异常表现频频,这其中似乎有明显受到操纵的迹象。

北京时间5月12日早晨6:50,黄金期货在关键价位1277上方瞬间被抛售超2亿美元,金价瞬间下挫10美元,随后收复全部跌幅。

北京时间5月20日,日内经济数据清淡,加之乌克兰局势没有重大突变,但纽约时段,投资者在黄金期货市场抛售5.2亿美元,金价急挫7美元,随后收复跌幅。

事情并没有结束,北京时间5月23日20:00后,市场出现一笔4.5亿美元黄金期货抛单,白银期货也有大量卖盘出现。黄金从1290附近下跌至1287.30,刷新日内新低,随后收复失地反弹至1291附近。

市场似乎在重演去年底的情形。在2013年末,Comex黄金期货位于1180关键支撑上方数次遭遇巨量卖单,金价出现断崖式跳水,随后收复跌幅,市场启动熔断机制。

有分析人士认为,这可能是市场处于关键价位时,大资金试图操纵市场以渔利。

高盛小摩被控串谋操纵锌价

华尔街知名投行、大金属交易商及伦敦金属交易所(LME)因涉嫌人为推高锌价,成为最新一起诉讼的主角。此前在金属领域影响颇大的诉讼基本都涉及金属铝市场。

在上周五公布的案件中,美国历史最悠久的电镀加工商之一--Duncan Galvanizing指控高盛(Goldman Sachs Group)、摩根大通( JPMorgan Chase &Co)、伦敦金属交易所及仓储运营商自2010年以来串谋操纵美国锌价。这是对锌市场涉嫌操纵的首起诉讼,该市场规模相对较小。

诉讼的被告还包括矿业及大宗商品交易集团--嘉能可-斯特拉塔(Glencore Xstrata)及旗下的Pacorini Metals USA LLC、还有高盛的金属仓储企业Metro International Trade Services。

该案件要求被认定为集体诉讼。此前美国针对铝价格操纵共有26起诉讼,被认定为一起集体诉讼。

摩根大通和嘉能可拒绝对该案件置评。高盛的发言人称,该公司准备“积极抗诉。”

香港交易及结算所周一称,公司及其附属的LME接获新一宗关于锌的集体诉讼,相信与此前的原铝集体诉讼很大机会各自发展。

港交所及LME此前在26宗美国集体诉讼中被指控仓库业界涉及铝价的反竞争及垄断行为,被列为共同被告人。

港交所的公告称,于上周五,该等诉讼中代表第一层原铝采购商推定集体诉讼人的同一批律师中部分律师提呈了新一宗集体诉讼,指仓库市场中涉及锌价也出现类似的反竞争及垄断行为,而港交所及LME被列名为共同被告人,主要原告人为Duncan Galvanizing Corporation。

美股是场诈赌?高频交易员为刀俎小散户是鱼肉

根据知名作家Michael Lewis,美国股市是一场诈赌,配备尖端电脑的高频交易员比一般散户更早得到消息,赚进数以百亿美元。

他过去一年都在埋首研究这个主题,新书名称是《快闪小子》(Flash Boys),书中谈到华尔街银行和高频交易员现在干的勾当就是操控23万亿美元的美国股市。他先前的着作《老千骗局》(Liar’s Poker)及《大卖空》(The Big Short)描绘了华尔街的沈迷耽溺。

在《快闪小子》一书中,Lewis指出,大型华尔街证券商让高频交易商付钱使用暗池交易平台的交易权利,使得经纪商的客户容易沦为利用超高速电脑运算公司的牺牲品。他写道,当前的市场结构也助长不必要的交易。

Lewis今年3月底接受访问时表示,这些交易员的策略是在交易所的协助下在过去十年逐渐发展出来,虽然合法,但当局允许这种行径“令人匪夷所思”。他表示,这种交易技巧太复杂,一般散户不可能了解。

他说道:“美国股市是全球资本主义最有象征意义的市场,却是一场人为操纵的赌局。有人能早一步拿到有关股价以及投资者正在做什么的新闻,这种作为竟然合法,真是不可思议。”

Lewis表示,只要存在这种手法,所有拥有股票的人都成了受害者,因为这些手脚最快的交易员可以看出其他投资人想买的股票是什么,然后抢先进场,再以更高价格卖出。他也是彭博视角的之一。

他特别举例说明这种作法的暴利,他表示,有一家科技公司花了三亿美元,搭了一条线路,让新泽西和芝加哥之间的通讯时间可以减少百万分之三秒,然后把这些线路租给证券公司,每家收取1000万美元。

提供经纪和交易相关服务的ConvergEx Group LLC所做的一项调查显示,有70%的金融业受访者表示,美国股市不见得公平。有51%的人士也说,高频交易对股市有害或非常有害。

ConvergEx的研究共有357人回应,其中233人来自共同基金或对冲基金,73人是在经纪自营商或银行工作。调查时间是从4月16日到21日期间,误差范围正负10个百分点。

美联储泄露关键信息?

常驻新加坡的研究人员发现,1997-2013年期间,一些投资者可能提前获知美联储(FED)政策调整,在美联储对外宣布这些调整前进行交易从而获利。

新加坡管理大学的Gennaro Bernile、Jianfeng Hu和Yuehua Tang在研究报告中指出,交易记录显示了异常大的价格波动和买入和卖出指令的不平衡,这些数据从统计角度来看很重要,而且交易方向与随后政

策意外一致。这些举动往往出现在所谓的媒体封闭期(media lockup)之前和当中,即记者获得美联储公开市场委员会(FOMC)会后声明后暂不能发稿的时间。

这篇题为《信息能否被封闭?宏观消息公布前的知情交易》(Can information be locked up? Informed trading before macro-news announcements)研究报告的表示,在FOMC政策决定与市场预期不一致

的日子,粗略计算显示,提前获知公告内容进行交易的获利总额在1400万美元至2.56亿美元。

从去年10月30日公布FOMC公告开始,美联储收紧了对媒体封闭期的管理。美联储发言人Joe Pavel昨天表示,实施更严格的规定是为了更好保护信息,防止提前公布。他说:“我们不断审视这个流程和控制措施,并进行必要的调整以应对所出现的问题。”

根据新程序,包括彭博新闻社在内的媒体机构的记者前往美联储设在华盛顿的总部。他们被禁止携带手机进入封闭室,与电脑相连的网线也被暂时屏蔽。

汇市操纵

据英国《金融时报》上周报道,德国金融监管机构披露称,它握有切实证据,能证明多家银行曾企图操纵日交易额5.3万亿欧元的外汇市场。

几名资深银行家表示,他们担心外汇操纵调查会催生另一轮数十亿美元的罚款,让伦敦银行间同业拆借利率(Libor)操纵丑闻中那种惩罚阵势重演。Libor操纵丑闻迄今已导致银行业付出58亿美元的罚款。

德意志银行本周警告称,该行将不得不调高应对法律挑战的拨备。德银首席财务官Stefan Krause表示:“我们看到诉讼环境持续恶化,特别是在美国。”

去年6月份彭博率先报导了不同银行的交易员串通一气操纵基准汇率的做法后,三大洲的至少十几个监管机构正在调查这种行为。受到调查的影响,20多名交易员被停职或解雇。

金融稳定委员会(FSB)已展开自家的调查。全球最大金融监管机构检视汇市指标,为全球调查外汇市场价格操纵的最近动作。

英美等全球各地的监管机构正在调查外汇市场可能存在的操纵行为,之前有少数资深交易员被控交换市场敏感资讯,并共谋操纵指标汇率。

美国司法部和英国金融市场行为监管局(FCA)已参与调查。熟知调查的消息人士表示,美联储也有参与调查,不过参与的程度有多深则不清楚。

FSB在一份声明稿中表示: “近来外汇汇率指标的公正性引发不少疑虑,因此,FSB决定在其进行中的金融指标分析计划中纳入对汇市指标的评估。”

利率操纵

摩根大通、汇丰控股和法国农业信贷银行近日遭到欧盟反垄断机构的指控,称他们共谋操纵银行间拆借利率。

三家银行接到了反垄断诉讼,即所谓的异议声明,声称他们参与了操控Euribor的一个联盟。这些银行去年拒绝与欧盟当局就利率操纵达成和解。

欧盟在电子邮件公告中称,欧盟“担心这三家银行可能参与了一项共谋计划,该计划的目的是要扭曲欧元区利率衍生品的正常定价构成。”

香港金管局在进行了长达一年多时间的调查后表示,瑞银交易员在2006年至2009年期间曾经试图操纵香港银行同业拆借利率(Hibor)。

香港金管局在调查中发现,在瑞银几位负责提交Hibor基础数据的交易员的大约100条内部聊天讯息中含有“更改请求”的内容。

香港金管局对可能存在的操纵Hibor行为的调查是从2012年12月开始的,最初的调查对象就是瑞银。大约六个月后,随着美国、英国、日本和新加坡相继采取类似行动,金管局将包括汇丰控股在内的其

他银行也纳入了调查范围。去年12月,全球范围内针对基准利率操纵行为的罚款达到了60亿美元。

英国当局今年4月底也首次针对从事伦敦银行间拆放款利率(Libor)相关交易的美国交易员提起刑事诉讼。在这场全球性的指标利率操纵案调查中,英国当局将范围扩大至大西洋[-0.67% 资金 研报]彼岸。

英国严重诈骗调查局(SFO)起诉巴克莱三名前交易员合谋进行与LIBOR调查有关的诈骗行为。这三人分别是美元固定收益互换主管Jay Merchant,美元利率衍生品交易员Alex Pabon和Ryan Reich。

因涉嫌互相串通操纵Libor利率,美国联邦储蓄保险公司(FDIC)已对全球16家银行巨头提起诉讼。FDIC的诉讼案显示,从2007年8月到至少2011年期间,16家大银行为了自身优势和利润操纵了LIBOR。这些银行通过相互串通(而非竞争)决定银行间拆借利率,然后提交并公布这些利率。这些银行为获得利润扰乱市场竞争过程,人为提高了收费和利润率。

巴克莱和瑞银此前已受到美国和欧洲监管部门调查,且支付了60亿美元的罚金。

Libor,即伦敦同业拆借利率,反映了英国银行同业之间短期无抵押贷款的平均成本。作为全球性基准利率,LIBOR影响着全球550万亿美元资产的价格,从房贷到金融衍生品等金融产品均受其影响。

相关文章

「 支持!」

您的打赏将用于网站日常运行与维护。

帮助我们办好网站,宣传红色文化!

欢迎扫描下方二维码,订阅网刊微信公众号