中国外储的分析

1、外汇储备简介

2、外储的配置分析

3、外汇资产的投资收益和外储流动性

4、外汇负债的投资收益和最终结算

5、止损的办法和后期的外储管理

6、总结

1、外汇储备简介

外汇储备是指一个国家的外汇积累.截至到2011年3月,中国的外汇储备总额超过3万亿美元.

从上图可以看到,中国的外汇储备在2000年年底时不足1700亿美元,之后开始大幅度增长.主要原因在于中国加入WTO,由于人民币汇率被人为低估(1:8),并提供了大量廉价资源和劳动力.形成资本洼地,也吸引了大量外商投资(FDI).大规模进行低端消费品制造,相对应的,美国从2001年开始走美元贬值之路,鼓励超前消费.一边是中国促进出口,一边是美国促进消费。于是积累了大量外汇顺差。这些外汇顺差是我国外汇储备的主要来源,另外一部分来自于FDI。

对于积累下来的外汇,中国央行在一定期限内以规定的比率强制结汇的方式.使得外汇迅速归拢到中央银行的手里.形成外汇储备资产.而中央银行发行对应的人民币交给老百姓作为流通使用.在这个过程中,央行属于借款人.借的是老百姓和外商投资者手里的外汇.这些外汇收到央行之后,就记录在资产一栏.而老百姓和外商属于债权人.手里的人民币就是债权凭证.对于央行来说,这些印发的人民币需要记录在负债一栏,这是一一对应的关系.这样央行的资产负债表才能做到平衡.这个过程也决定了这些外汇只能印发一次人民币.不然资产负债表就无法平衡.另外,央行的这些外汇储备一旦遭遇投资损失导致资产这一栏缩水的话,那对应的人民币负债也必须减少.就是得回收人民币来冲销外汇损失.如果不这么做的话,持有人民币的债权人.在卖出人民币,回收属于他们自己的资产—外汇的时候,央行就会出现资不抵债的情况.所以,国内流通使用的人民币,说白了就是美元代用券.央行的外汇储备关乎着人民币的坚挺程度.好比我们把银子存在钱庄,钱庄印了一张纸给你.盖上章.称之为银票.凭这个可以代替银子流通.也可以随时回银庄兑换银子.如果钱庄被强盗洗劫了.真金白银都没了.你说这些盖上章的银票还有人要么.

2、外储的配置分析

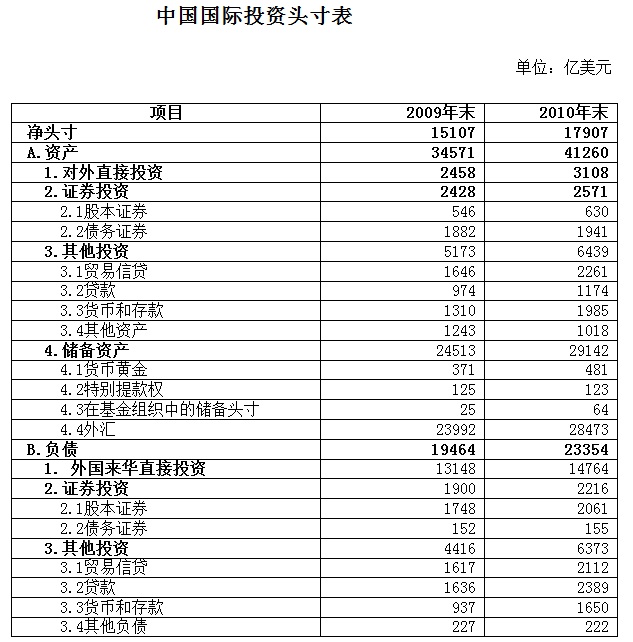

央行的资产负债表有两头,我们先来研究资产这一栏.因为这属于国家的真金白银,其重要性不言而喻.先来看央行的资产负债表和外储管理局发布的国际投资头寸表

因为中国外储的详细头寸布置是不公开的.这里只能做一个大概的估算.因为这两张表在时间不一致,我们选最近的时间点.央行的资产负债表选2011年1月份(人民币计价).外储管理局的选2010年年底.按照2010年年底人民币兑美元汇率为6.7计算.央行的外汇一栏计算下来为31537亿美元.与国际投资头寸表中的外汇一栏(4.4这一栏)相差31537-28473=3064亿美元. 我们看头寸表中3.3这一栏.这个1985亿美元属于外汇现金.与储备资产中的外汇是区分开来的.所以投资头寸表中外汇,可以看作是已经投资出去的.主要是一些流动性比较好的国债和债权.不含现金和货币.那我们可以估算成货币当局手中的外汇现金头寸大概在3000亿美元左右.

以2011年3月份的数据,中国的外汇储备达到3万亿美元.这里面的大致分配是美元资产(含美国国债.两房债券.其他证券)大概是1.5万亿美元左右.(因为主要今年减持美元资产,增持欧元资产)

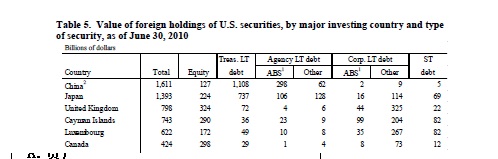

美元资产中,美国国债占比最大.大概是在1.1万亿美元,差不多3000亿的两房债券,还有1000亿左右的其他类证券资产.

欧元区资产大概是9000-10000亿美元.这个主要是估算(传闻是中国配置了6000亿欧元的资产,算上最近对欧元区的救助,这个数字应该略有上升).

剩下5000-6000亿美元,再分配到其他货币上面.比如日本国债.韩国国债这一类资产.

这里要注意到一点,中投公司的2000亿美元,是由财政部发行特别债券进行注资的.如果是央行购买,那应该是记在对中央政府负债.这一栏算下来差不多是2000多亿美元.这个不能算在外储里面了.

3、外汇资产的投资收益和外储流动性

中国的外汇管理可以分成2块,一个是投资类,另外一个是储备类。从国际头寸表中可以看出,中国的投资类只有41260-29142=12118亿美元,其中对外的直接投资只有3100亿美元。投资类的收益应该是负的,从各机构在外的投资亏损情况来看,现在我们顶多能做到帐面不亏损,因为这些投资的证券在最终结算之前,还没有反映到帐面上来。储备类是大头,中国央行的外汇储备长期以来有70%以上是美元资产。以美国10年期国债为代表。从2001年开始计算,大概年化收益率在5%左右。如果不考虑美元的贬值和石油涨价,只计算上我们的投资损失的话,我们的外汇类资产总体收益率还是相当低的。大概在2-3%的年化收益率。

如果考虑到美元贬值,以石油为单位来衡量我们的外汇储备的话,我们的损失是惊人的。从2001年石油大概是25美元一桶,现在大概是100美元一桶。现在的3万亿美元,只相当于10年前的7500亿美元。

现在货币当局手中约33000亿美元的外汇资产中,储备资产为1.5万亿美元资产,1万亿欧元资产,5000亿日元韩币等资产。还有约3000亿美元的现金。现在比较麻烦的是其中3万亿美元的储备资产最后结算时的真实价值。在世界经济正常运行,国债收益率没有大幅拉高之前,这些储备资产可以等同于现金。如果各国国债收益率大幅拉升,那这3万亿美元的外储将大打折扣。举个例子,我们如果投资2000亿美元到西班牙的国债上,正常的收益率是5%。如果西班牙的国债收益率跟希腊一样,收益率拉升到15%以上。那意味着我们持有的西班牙债券以欧元计价起码有10%的损失,如果欧元再对美元大幅度下跌20%,这种情况是很有可能出现的,实际情况也许比这个更糟糕。这个时候,中国如果抛售这些债券。这个损失将是2000-2000*0.9*0.8=560亿美元,损失超过25%(这个还是比较理想的情况下,因为按照中国这么大规模的减持,起码还要按照30%的折价率来算)。比较悲剧的是,我们1.5万亿的非美资产都有潜在的风险。而我们1.5万亿的美元资产,也同样面临着价格大幅下跌,收益率大幅上升的危险。另外在非常时期,如果中美交恶,美国还可以锁定中国的资产,使我们这些债券彻底失去流动性。

由上可以看到,货币当局帮老百姓(贸易顺差)和国外投资者(FDI,热钱)管理的这些外汇资产,长期以来的投资收益率相当低,几乎没有增值。目前这些资产还存在着巨大的贬值风险和流动性风险。

4、外汇负债的投资收益和最终结算

根据上面的分析,中国的外汇积累主要来自于两块,一个是贸易顺差,另外一个是FDI。贸易顺差分为两种,一个是经常项目顺差,另外一个资本项目顺差。FDI是对外商的负债。热钱也是通过顺差或者FDI等方式进来的。如果暂不考虑国内实际贸易顺差这部分仓位在国内的形成的收益率和最后的兑付要求。那中国的外储最终结算,至少需要面对FDI和热钱以及这些钱产生的利润。从国际头寸表中可以看出,对外负债占到了所有对外资产的56%。其中把证券投资,其他投资这两项抵消掉。把(B1栏-A1栏)/A4栏,即(14764-3108)/29142=0.4这也就是说,央行所谓的3万亿美元外汇储备中。其中有40%不是通过中国实际贸易顺差赚来的钱。而是外商寄存在央行的。从国内最近10年的高速增长来看,FDI的投资年均收益率起码在20%以上。如果以投资房产为例,房价大概涨了8-10倍。如果再加上人民币兑美元升值20%多。如果我们取个中间值,按比较保守的方式来估算,这些钱在中国产生了起码5倍以上的利润。

另外,中国国内贸易顺差产生的这部分利润也是相当惊人的,这个收益率跟外资投资收益率是差不多的。从总量上来看,3万亿美元的外储,如果债权人最后拿着手中的美元代用券--人民币去做清算的话,货币当局会最终遭遇10-15万亿美元的兑付要求。最终结帐的方式很可能会比较残酷,外资(含FDI和热钱)在国内资本收益率开始下降,资产价格达到高点的时候率先结帐走人,同时带动国内大量贸易顺差产生的人民币仓位开始挤兑外汇储备。而这个时候恰好是美元指数拉升,美国国债收益率上升的时间点。中国的外储需要面临非美资产的货币贬值和国债贬值的双重损失。最终我们的外储不仅需要归零,还需要欠下一大笔债,才能应付兑换需求。而更多来不及兑换的人民币则失去信用支撑,实际价值归零。当然货币当局必定不会眼看着悲剧发生,最大的可能是出现集中兑付的苗头之时,迅速关闭兑换窗口。因为货币当局手中的外储资产和现金头寸在应付完外资的兑换之后,还需要用来大量进口石油,粮食等必需品来满足国内的基本需求。

5、止损的办法和后期的外储管理

短期措施

1,将非美资产,美国国债资产中的70%以上转成美元现金

2,停止推进人民币国际化,尤其在中国军力范围之外的国际化项目一律暂停。

3,进行外汇管制,重新建立金融围墙,严禁外资结帐走人

4,停止人民币升值,有序进行人民币贬值。

5,控制国内企业借贷美元外债,上调存贷款利率并下调准备金率。

6,清理国内债务和控制银行风险,把保经济增长的货币政策改成保人民币币值为主

以上措施在经济决策层没有被敲掉之前基本上是不可能实现的,所以眼下的损失无法避免。

中长期措施

关键在于更改货币发行模式,现在人民币等于是美元的代金券,美国决定了我们人民币的发行量,所以后面要把货币发行模式改成以全国商品总供应量为锚的模式(就类似原来陈云主管经济的时候的那种模式),但是要实现这个目标,我们必须经历一定烈度的震荡后敲掉现有的经济决策层(卖国利益集团)才能够实现这个目标。

6、总结:

其实,在我们加入WTO的时候,我们就已经输了,我们出卖了我国的货币发行权这个最大经济领域的主权,那时起,我们购买的美国国债(我们的外汇储备)就已经注定拿不会来了。

「 支持!」

您的打赏将用于网站日常运行与维护。

帮助我们办好网站,宣传红色文化!

欢迎扫描下方二维码,订阅网刊微信公众号