外媒:中国会在人民币纳入SDR前公布真实黄金储备量

中国的黄金市场最近很热。

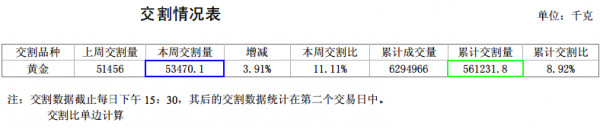

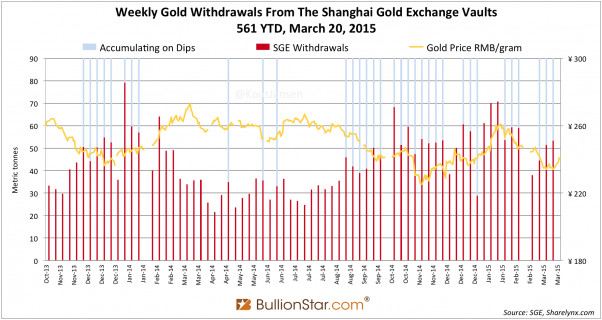

首先让我们来回顾下上海黄金交易所的最新数据,随后再继续讨论关于中国官方黄金储备的最新进展。周五,上海黄金交易所发布3月16日至20日(2015年的第11个星期)的交易报告。其中,金库交割量为53吨,较上周增长3.91%。

截至数据发布日,本年度中国黄金累计交割量达到561吨,比2014年上涨7.3%,比2013年上涨33%。估算发现,截至3月20日,中国净进口黄金412吨。同期,印度净进口约230吨。两者相加为642吨。我很好奇,在西方国家的金库被提取一空之前,中国可以让这种进口态势保持多久。

上海国际黄金交易所的成交量在第11周达到32吨,这可以让上海黄金交易所的交割量扭曲0.8吨。

中国什么时候才会公布真正的官方黄金储备量?

正如所有对黄金感兴趣的读者将会知道的,中国的官方黄金储备量相较于其经济体量及外汇储备都很小。这种不成比例让中国陷入一种困境。中国在巨额美元储备上的任何一个轻微举动,都足以摧毁黄金市场以及美元,让所有交易方遭受损失。

因而中国不得不秘密地从事黄金购买活动。关于黄金官方储备数据的最新更新,是在2009年4月,官方说储备量有1054吨,比2003年的600吨增加454吨。而然常识告诉我们,中国人民银行不曾在那几个月买过454吨黄金,而更有可能的是,这些黄金是在2003年至2009年的六年间购买的。更多常识暗示,2009年后,中国人民银行的秘密购买黄金行动在继续,而且其黄金的持有量是现在公开宣称的至少两倍。

上周,我曾报道说,人民币很有可能于今年被纳入特别提款权的一篮子货币,而在此之前,中国会宣布他们的真实黄金储备量。所有箭头都指向同一个方向,IMF总裁拉加德说,人民币将会在某个时间点被IMF特别提款权的一篮子货币采用。“这不是一个会不会的问题,而是什么时间的问题。”

IMF每五年都会对特别提款权的一篮子货币进行重新审定。2010年没有对此做出调整,因为当时人民币还不适合加入SDR。但此后,人民币迅猛发展。今年,人民币加入SDR的时机变得成熟起来。

在拉加德和IMF发出声明之后,更多的官员开始暗示中国在国际货币体系中的地位正在发生变化。世界黄金协会的中国常务理事Roland Wang,3月26号接受路透记者采访时说,中国有约1.6%的外汇储备是以黄金形式持有。与其他国家比,这一比例还很低。 “理想的比例应该占到外汇储备总额的至少5%,”她说。(IMF拉加德:人民币纳入SDR货币篮子只是时间问题)

IMF最新数据指出,截至2014年12月1日,中国总的外汇储备量,不包括黄金,约为38590亿美元。若按当日黄金价格(37600美元=1kg黄金,2014年12月1日价格),1054吨黄金只是略高于这个外汇储备量的1%。如果中国周一公布他们的黄金持有量是总储备的5%,这大概可以换算成约5000吨黄金。

就在同一天,路透社发出了他们对Roland Wang的采访报道。而冲基金经理李盛撰写的《人民币与黄金:荏苒一甲子,化干戈玉帛》,文章讲述中国历史上的黄金,以及它在当下和未来经济中的潜在功能。李盛说,黄金只占中国外汇储备的1.6%,相较于美国和其他发达国家来说,这个数字微不足道。如果中国把这一比例增加到5%,这会对全球黄金需求量产生巨大影响。

李盛和Roland Wang都提到了1.6%和5%,这只是巧合?

我认为,如果中国更新黄金储备数据,总量会少于5000吨。有必要澄清下,我没有关于中国人民银行黄金储备量的确凿证据,但我认为总数少于5000吨的原因是,中国黄金集团公司总经理、党委书记宋鑫曾于2014年7月30日在新浪财经撰文《黄金的战略使命支撑人民币走向世界》说,随着人民币国际化,黄金会用来支撑人民币。文章说:

对中国而言,黄金的战略使命就在于支撑人民币走向国际,进而为中国成为世界经济强国、实现“中国梦”提供坚强保障。

我国已经是世界第二大经济体,但是离经济强国还有相当长的路要走,最关键之处在于我国在国际金融及货币体系中的话语权还不够,最显著的标志则是人民币尚未实现国际化。

而黄金是超越国家主权的货币资产,具有强大的最后清偿能力,恰恰是一国货币走向国际的基础和保障。英镑、美元在成为国际货币时,其国家黄金储备分别占到世界的50%、60%以上;欧元在创设时,欧元区国家的黄金储备合计1万余吨,超过了美国的黄金储备。人民币若要实现国际化,必须具有普遍接受性和价值稳定性,那么,除了国家信誉担保之外,非常重要的一点就是必须要有足够的黄金储备作为基础,提高人民币的含金量和信誉度。在这个意义上,对中国而言,黄金的战略使命就在于支撑人民币走向国际,进而为中国成为世界经济强国、实现“中国梦”提供坚强保障。

因此,我国要想使黄金真正承担起其战略使命,必须在国家储备资产中大幅增加黄金的比重,有计划地增储黄金。第一步增加到4000吨,超过德国位居世界第二;第二步逐步增加到8500吨,超过美国的储备水平。

根据宋鑫的观点,中国第一步要超过德国,成为世界第二大黄金持有国,持有量达到4000吨;这与中国作为世界第二大经济体的地位相称。由此我们可以看到中国对跻身国际金融体系,让人民币加入特别提款权的强烈渴望。

自国际金融危机在2008年引爆之后,社会普遍认为,浩劫产生的部分原因是美联储为了保护美国经济而超发货币。布雷顿森林体系于1971年崩塌,美国的货币供给相对于其黄金储备开始变得不受限制。

在他们看来,中国应该对黄金采取什么态度?

黄金价格在2008年至2012年间出现大幅上涨,很大原因要归于美国宽松的货币政策和许多国家经济出现复苏。当然,中国也有推波助澜。

中国自2010年后开始在全球推广人民币的使用率,并分散外汇投资,让它们不仅仅限于美国国债和以美元计价的资产。这让投资者预计到,市场对黄金需求会上涨,因为中国央行需要大量的黄金储备来支撑人民币走强。

黄金只占到中国外汇储备的1.6%。相对于美国和其他发达国家来说,这个数字微不足道。如果中国把这一比例增加到5%,会对全球黄金需求量产生巨大影响。

2013年初,黄金价格开始下跌。当时美国经济走强,市场预计美联储会停止量化宽松政策。同时,中国对黄金的需求急剧飙升。2014年上半年,黄金进口量猛增,加强了外界对中国央行在秘密储备黄金的猜测。 在当前的国内国际形势下,对于政府和个人投资者来说,购买黄金似乎是个不错的选择。金融危机期间,人民币都相对平稳,但他与美元挂钩意味着他永远都要随后这一一起浮动,而这一切都取决于美联储的行动。

这就是为什么拥有一个我们自己的“锚”显得至关重要。

黄金作为一种超主权的货币,相对比较中立,不容易为货币政策操纵,虽说难以成为与大国货币并驾齐驱的“船”,但是作为“锚”的功能并没有丧失。很多反对用黄金做储备做“锚”的观点,都喜欢拿“量有限”、“占比低”来说事,问题是,“锚”有必要和船一样大吗?

过去的两年里,中国的经济增长模式、社会财富积累程度、普通人的投资理财习惯都发生了巨大变化。新形势下,重新审视人民币的定位、黄金在人民币发行准备和信用支持方面可能发挥的作用等议题,变得尤为重要和紧迫。

在战争期间和物资短缺的年代,重视货物商品而轻视黄金白银或许会是优点。但在今天的时代需求下,这样的货币体制变得越来越不合时宜。

如果说之前有必要通过各种方式来保证商品的充分供给,那么今天的首要任务应该是如何公平分配财富。建立公平市场、保护私有财产所有权才是重中之重。

前美联储主席格林斯潘在1966年的一篇文章中写到,黄金是“对财产全的一个保护”。这句话没错,但前提是在和平年代以及开放环境下。“乱世买黄金”的古老智慧只适用于战乱纷争的年代。在上世纪60年代的中国,在纳粹控制下的欧洲和斯大林掌管下的苏联,黄金买不到任何食物,更别说保护财产。

所以,与其让人民币与黄金挂钩来增加人民币在国际间的信誉度,政府不如通过建立一套法治体系,尊重私有财产,增强公众对货币体系的信心等方式,打造人民币的大国信用货币地位。信心比黄金更重要。

但这不意味着人民币系统不需要黄金。黄金可以成为稳定人民币价值的“锚”并增加人们对人民币的信誉度。黄金还可以对一家独大的货币形成一定的制衡。

越来越多的私人储存并投资黄金,按照中国的说法叫“藏金于民”,这不仅仅是投资渠道多元化的问题,也是人民币由实物商品支撑的货币,转向由信誉支撑的货币的必经之路。

中国应该乐见其成。这个时候增加黄金储备,不仅可以增强公众对人民币的信心,也能提振人民币的国际化使用率。(克克/编译)

相关阅读:多国央行持续增持黄金

来源:南方日报 2015年3月31日

据IMF近期公布的数据显示,黄金的价值储备地位依旧稳定,近年来,新兴市场多国央行均在增加黄金储备。

IMF近期公布了各国2月份黄金储备变动情况,哈萨克斯坦等多国央行增持黄金储备。数据显示,俄罗斯、印度和土耳其三国近年增持的黄金量占所有央行增持黄金的60%。不过,美国依然为最大的黄金持有国,持有超出全球50%的黄金储备。

业内人士分析认为,多国央行增持黄金显示出对欧元区经济局势不稳的担忧。

南方日报记者 陈若然

排名前四国家持有过半

据IMF最新公布数据显示,哈萨克斯坦连续第29个月增持黄金,俄罗斯和乌克兰维持不变,塔吉克斯坦也增加了黄金储备。而美国仍然是全球持有最多黄金储备的国家,排名前四的国家持有超过全球50%的黄金储备。

据了解,2月哈萨克斯坦持有196.1吨黄金储备,高于1月的193.5吨。而该国近年增持了差不多400万盎司黄金。塔吉克斯坦的黄金储备则从1月的28.6万盎司增至30.7万盎司。

此前连续增持的俄罗斯则维持不变,2月俄罗斯黄金储备维持在3882.9万盎司,乌克兰维持在77万盎司。而去年此前从去年4月到12月,俄罗斯一直在购买黄金。

此外,据此前公布的数据显示,欧元区央行的黄金储备在今年1月也有所增加,增加了7.437吨至10891.885吨。而就在今年1月份,德国联邦银行还宣布,2014年德国央行从国外再次运回120吨黄金,并将会继续并且进一步增加黄金的取回。

德国是黄金的主要持有国之一,从2013年开始,德国便开始取回黄金,至今,德国央行总共取回了157吨黄金。德国央行表示,在德国央行的金库内已存放其所拥有黄金总量的23%,而按计划,德国将于2020年之前将存放在纽约的300吨黄金和存放在巴黎的全部374吨黄金运回法兰克福,届时德国央行的黄金储备将有一半以上存放在其本国境内。

业内人士认为,各国央行取回黄金,可能更是出于对欧元区经济局势不稳的担忧。欧洲地区一些央行增持黄金是完全不意外的。瑞士银行相关负责人则表示,当前欧元区经济出现了很大的波动性,一些主要货币波动加剧,对一些央行来说,黄金变得有吸引力。

而凯投宏观的分析人士则表示,大部分发达国家央行已经有了足够多的黄金储备,因此,央行增持黄金主要在新兴市场国家中。

2015年,美国退出QE后,美联储的加息预期强烈,市场认为,这使得2015年上半年的黄金价格走势非常疲软,或许也是新兴市场央行择机低位增持的原因。

据了解,尽管中国央行的黄金储备一直以来都带着一丝神秘的色彩,但或许也在增持国家之列。据公开数据显示,今年1月至10月,香港对中国内地的黄金出口量达到955吨,远高于2012年同期的376吨。而业内人士分析,从人民币国际化以及中国金融市场的发展特点来看,中国的黄金储备也有增加的需求, 中国将需要增加黄金储备等非常规手段来增加人民币信用风险控制能力。

延伸阅读:WGC:中国黄金储备占外储比应从1.6%提至约5%

来源:大公网

据大公财经3月27日讯 与发达国家庞大的黄金储备相比,中国黄金储备在外汇储备中占比一直较低。世界黄金协会(WGC)中国区董事总经理王立新昨日表示,目前中国这一比例仅为1.6%,未来应提高至5%,这将利于人民币国际化的推进。他还表示,从人均黄金持有量来看,中国一年不足1克亦低于国际1.5克平均水平,未来国内黄金需求还有很大增长空间。

根据统计,目前中国黄金储备相较其他国家明显偏低。截至今年3月份,美国的黄金储备达8133.5吨,在外汇储备中占比74%,为全球最高。葡萄牙、希腊、德国、意大利等国占比均在60%以上,欧央行和俄罗斯分别为27%和13%。

根据中国央行数据,中国上次于2009年4月提高黄金储备至1054吨,在外汇储备中仅占1.1%。业内人士估计,目前官方黄金储备应已增至2000-3000吨左右,惟占比仍低。

相关文章

「 支持!」

您的打赏将用于网站日常运行与维护。

帮助我们办好网站,宣传红色文化!

欢迎扫描下方二维码,订阅网刊微信公众号