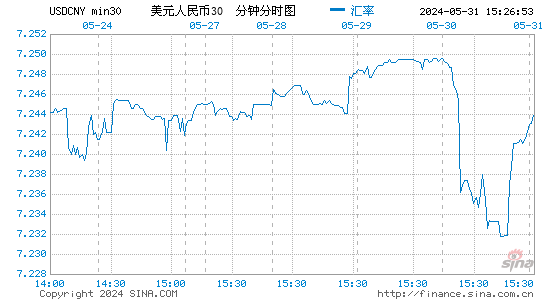

@宋鸿兵:汇率市场开始动了?这比股市下跌更危险,必须高度关注。

贬值预期强烈 离岸人民币对美元创近三个月新低

随着投资者担心中国政府采取激进举措挽救股票市场可能导致经济不稳定,周二离岸人民币对美元跌创近三个月新低。

纽约交易时段中,离岸人民币对美元一度跌至6.2279,为4月13日以来的最低水平,较中国央行周二设定的人民币中间价6.1166贬值1.8%。

人民币前景黯淡。在远期市场上,投资者预期未来一年人民币对美元汇率将跌至6.4064,较当前水平下跌3%。

《华尔街日报》援引的交易员称,随着外资在股市下跌期间出走,人民币汇率已开始转弱。

自6月中旬以来,中国股票市场下跌近三成,抹去了数万亿美元的财富。尽管中国政府采取了包括暂缓IPO在内的各种措施来力挽狂澜,投资者越来越担心近期股市的下跌对该全球第二大经济体的影响。

帮助瑞士私人银行Union Bancaire Privée管理30亿美元新兴市场资产的高级策略师Koon Chow表示,“交易员们认为股票市场的疲软可能会对经济产生溢出效应,迫使货币政策更加宽松。”

Chou表示,这些政策可能包括贬值人民币汇率以提振出口。

离岸和在岸人民币汇率有所差异。交易员关注离岸人民币汇率,因其受中国政府影响更小。

当离岸人民币汇率低于在岸人民币汇率时,通常意味着境外对人民币需求下降。中国央行允许在岸人民币较其设定的中间价上下浮动2%。

实际上,今年迄今人民币一直很坚挺,而其他新兴市场货币大都因为美国更加接近加息而出现相当大的贬值。随着中国经济的改善,自3月以来人民币更是逆市上扬。今年迄今,人民币对美元仅贬值0.02%。

但是近期市场情绪有些变化。部分华尔街分析师称,近期人民币在远期市场贬值是因为股票投资者在减少或者计划减少对中国股市市场的风险曝露。这些投资者或已将远期人民币收据兑换成美元以避免在外汇市场上遭受更多损失。

不过,分析师们也表示,下注做空人民币是有风险的,因为中国政府希望并且有能力维持人民币汇率稳定。他们认为,中国正在推动人民币成为储备货币,保持人民币汇率稳定有助于提供其在全球的接受程度。

华尔街见闻网站介绍过,国际货币基金组织正就是否将人民币纳入其特别提款权(SDR)货币篮子的构成进行评估,将在今年晚些时候做出决定。中国央行也在积极准备采取新的措施,以提升人民币的国际地位。IMF总裁拉加德3月已表示,人民币加入SDR是毫无疑问的,只是时间问题。

6月晚些时候,中国官员承诺减少对人民币汇率的干预,除非出现具有破坏性的波动。周二,中国央行将人民币中间价较前一日提高至6.1172,显示其维持人民币汇率稳定的意图。《华尔街日报》援引的分析师表示,若人民币即期市场汇率继续贬值,中国央行可能会进一步上调人民币中间价。

Chow表示,“影响外汇市场比影响股票市场要简单的多。”

谁是谁非任评说:救市首选金融股方向错误

中国的股市,金融股有着巨大的市场地位,其撬动股市指数的作用巨大,但与以往的牛市要依靠金融银行股不同,这次牛市,笔者认为金融股肯定做不了大盘的龙头,金融股能够不是熊掌就不错了。这一次的救市,我们大力提拉金融股,在大盘绝大多数股票跌停的情况下银行保险大涨很多涨停甚至创造新高,这背后是危险的。

金融股当中最大的份额就是银行股,大家都认为银行股的估值低利润佳,这样低的优质股,同时对大盘的指数贡献巨大,大股东持股多流通盘小,对指数杠杆作用也大,怎么就不是龙头呢?这里我们要从银行股的未来和融资压力入手,让大家明白银行股的价格低不是没有原因的,操盘手不傻,前面国家队减持也是有道理的。现在你救市选择它,它的想象空间是有限的,银行股背后还有其他风险我们需要注意。

中国实业不好,银行却赚有暴利,这样的情况能够长期维持吗?银行的暴利来自于政策性的利差,这个利差是被广泛诟病。现在我们深化改革,进行利率市场化,这个利差即将越来越少了!还有就是中国进入了降息周期,降息也是缩减银行利差的;还有就是网络金融的崛起,民间金融小贷公司的崛起,对传统银行的盈利能力也构成压力。中国的实业与银行的利润扭曲是不能再继续下去了,如果这个扭曲不改变,长期的牛市也就不存在。而改变这利润的扭曲,意味着银行的暴利时代很快就要过去了,而且趋势改变后出现矫枉过正也是很正常的,就如电力行业从电老虎的位置受到限制后,就全行业亏损很多年的。因此如果银行没有现在的暴利了,甚至出现的结构性压力、调整和亏损,银行股还是低估值的吗?同样的调整理由,金融业会随着银行一起向实业让渡利润,金融业的利润下降,金融股的估值计算就要改变了。

对中国的金融业银行业,还有我们要注意巴塞尔协议的问题,这个问题我《信用战》一书已经论述过,西方是雷曼360倍杠杆也符合,我们是10倍杠杆就要再融资,原因就是风险资产的计算方式不一样,我们计入风险资产的比例是国债20%其他一律100%,甚至还有监管层调控的150%的,他们是哪怕希腊这样的国债也是0%,金融机构哪怕雷曼这样的也是20%,其他企业债按照风险评级来,所以下调评级市场影响才那么大!而且他们的资产证券化下银行资产次级债比例大,次级债还可以作为次级资本计算在资本充足率当中。因此巴塞尔协议是隐藏很好的不对等条约,对经合组织(OECD)国家的规则是不同的,这也是为何我们总说的要给中国市场经济地位的问题。如此的巴塞尔协议要求,导致中国的银行需要不断的再融资。中国的M2由于中国是增长7%利率5%,M2的增加必须是12%以上才不是紧缩,以中国的110万亿以上的M2,每年增加12%的话,银行需要增加资本就是上万亿元,这部分需求是通过银行业每年利润超过一万多亿来实现的,如果银行业在利率市场化和降息周期下没有那么高的利润了,每一年要融资上万亿会怎么样?!

我们可以注意一下的就是在巴塞尔协议III签署以后,中国为了满足该协议而增加银行的资本充足率,银行股是进行过大规模的再融资的,当时的融资额巨大。比如2010年银行业从A股市场融资2763亿元;2011年前两个月,就有8家银行推出共超过2000亿元的再融资计划,数据显示,2011年共有298家A股上市公司宣布定向增发预案,179家上市公司完成定增,全年共募集资金4368.5亿元,较2010年全年增加逾两成。其中,深发展A(000001.SZ)和华夏银行(600015.SH)分别完成再融资290.8亿元和202.09亿元。到2012年前三月,银行就再融资830亿元。上市银行还屡次“出尔反尔”,在过去的几年时间里,由于央行对资本充足率的要求提高,中国银行(601988.SH)、民生银行(600016.SH)、兴业银行(601166.SH)、浦发银行(600000.SH)、建设银行(601939.SH)等都在承诺短期不融资之后不久即以增发、次级债等方式筹资以充实附属资本。银行股的巨额融资给市场巨大的压力和伤害。

在2008年后的熊市过程当中,银行还这样的大规模融资,造成了中国股指一直的下跌,但中国股市的融资额却牛冠全球的。依据金融数据提供商Dealogic公布的数据显示,自今年初以来中国内地加上香港股票市场通过首次公开发行募集到的资金总额高达528亿美元,摘得全球股市IPO融资桂冠。不过,与大规模股票发行筹集资金不太协调的是,中国股市今年整体表现不佳,基准的上证综合指数今年迄今为止累计跌幅仍然高达11.4%,在金砖四国股市中表现最差,在全球的排名仅仅略好于希腊和西班牙。纽约证券交易所发布的报告,2011年深沪交易所融资总额合计425亿美元,超过纽交所和纳斯达克融资额之和414亿元,A股融资额再次雄居全球第一。中国连续三年成为全球股市融资最活跃的国家。这个融资额与银行的再融资相比,就可以知道银行的融资规模之大,但这个融资活跃是伴随着股市年年指数下跌的,直到融资融不出来才结束。中国当年的熊市,与银行的再融资是密切相关的,银行再融资就是熊掌啊!熊掌在如何成为牛头?

我们要知道的就是现在银行的利润是资本20%左右,而我们的广义货币M2的增加却在放缓,因此银行可以通过自身盈利满足巴塞尔协议的要求不用再融资,但一旦国家采取货币扩张政策M2大增,银行的利润却因为利率市场化没有了法定息差而大建,为了满足巴塞尔协议的要求,银行的再融资潮是必然的,股市如何能够承受银行的高位再融资?

我们相比当年银行业数千亿的融资,现在中国核电上市和国泰君安上市才融资多少?中国现在的成交量是经常达到2万亿以上,是当时的10倍多,可融资额却与当年银行再融资不成比例的。根据安永的报告,中国内地交易所一季度完成70宗IPO交易,共融资78亿美元,现在我们已经在市场感到了IPO带来的切实的压力。如果这样的融资压力下,银行再次大规模融资,你能够给银行多少估值呢?在世界一般的规律,能够给市净率1.5倍就已经很高了,接近极限了。目前工商银行净资产4.52,股价5块左右;建设银行净资产5.22股价6.5左右;招商银行净资产13.14元股价19块左右。对银行如果参照这个标准,再涨的空间是有限的,这个有限的空间是不足以支持大牛市的。

因此综上所述,由于银行业利润的拐点预期,巴塞尔协议下银行再融资的压力,银行股是空间有限的,难以承载牛市龙头的地位,中国的这一次牛市龙头肯定不是银行股。银行股是不具备大牛市的想象空间的,这样的股票你救市拉高必然是方便别人出货的。如果银行股涨不高有问题,则自营盘重仓银行的券商和保险公司的估值也同样受到限制,这些金融股整体是有问题的。

更关键的是我们的金融股有大量的外资战略合,金融股价高企以后,外资就可以高位套现,这高位套现的资金是其原来的很多倍,套现资金换汇回流境外,对我们的汇率压力是巨大的,我们的外汇储备的增长已经到了拐点,如何能够稳定汇率是更大的问题,大量在华资本的巨大盈利,是我们外汇储备受不了的。现在外商在华投资按照成本计算的余额已经超过2万亿美元,如果是算上他们的盈利增长,是远远超过我们的外汇储备承受能力的,因此把银行股打压在低位,不让外资高位套现冲击我国汇率是非常关键的,但现在救市把外资集中的金融股抬拉到高位,是非常有利于外资出逃冲击国内汇率的,600多亿把平安拉涨停,平安这个股票的股权特别分散,外资也特别多,让外资几乎在本轮牛市的高点套现,非常不明智的。7月8日境内美元兑人民币一年期掉期收报1610点,为4月17日以来的近三个月收盘新高,隐含的人民币对美元贬值率为2.53%, 人民币贬值预期创逾两个月来最高。股市上的风险,已经在向汇率方向传导,救银行让外资的战略投资者和热钱在其喜爱的金融股上撤离,下一步就是攻击中国汇率了,这也是央行对大规模救市的顾虑所在。因此对金融股的救市我们不能病急乱投医的。

中国是制造业大国,救市最好的标的就是我们的核心制造业,以及我们的央企,这些股票外资较少,拉起来还能够促进实业,中国要能够赢得与西方金融国的经济较量,制造业才是关键,制造业的股票牛了,才是牛市的根本基础。因此以后中国的股票龙头,应当是制造业当中产生,这次股票的危机,也是空方首先打爆制造业龙头而发生的,对此我们救市也要多想几步。我们的救市方向也非常重要。金融股救市如果让外资高位套现了,中国的汇率受到冲击,下面的灾难将更大,将是一个全面崩溃的问题而不仅仅是股市,因此央行行长周小川的全面防范金融风险的表态背后,是话里有话的。今日境内美元兑人民币一年期掉期收报1610点,为4月17日以来的近三个月收盘新高,隐含的人民币对美元贬值率为2.53%, 人民币贬值预期创逾两个月来最高。

相关文章

「 支持!」

您的打赏将用于网站日常运行与维护。

帮助我们办好网站,宣传红色文化!

欢迎扫描下方二维码,订阅网刊微信公众号