当前房价不断下滑,很多朋友自然开始思考一个问题:如果房地产崩盘,对经济到底有多大影响?又会从哪些渠道影响经济?

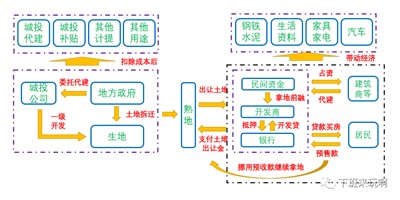

为了说明这个问题,我们首先要搞清楚和房地产有关联的主要主体。

请各位朋友先仔细地看看下面这个图,这个图从房地产开发流程入手,大致勾画了和房地产相关的主要主体。

一、土地一级开发环节

地方政府拆迁获得土地,这个土地俗称“生地”,还不能直接出售,需要整备后才能进入市场。

地方政府为委托城投公司代建(也有其他模式),进行土地一级开发,即俗称的“六通一平”、“三通一平”。所谓“通”,即是通电、通水、通路等等,所谓“平”,就是土地平整。一级开发完毕后,土地就从生地成了“熟地”。

一级开发一般都是垫资开发。理论上是,城投公司找银行贷款获取资金开发土地,政府将土地出让后以出让金的一部分支付城投开发费用,城投公司再偿还银行贷款。这里已经蕴含着矛盾的萌芽了。楼市欣欣向荣的时候土地不愁出让,还款不成问题,一旦楼市下滑,出让金就会减少,城投收到的费用就会减少,偿还银行贷款就会出现困难。

大家看很多城投公司的报表,都非常的整齐。什么叫整齐呢?就是每年的应收款都是一样的,今年2亿,明年也差不多2亿。为啥会这样?因为城投按工程进度确认收入。

比如投资100亿,五年完成(即每年完成20%),则每年确认收入22亿(100*20%*1.1)。

从报表上看,公司每年的利润都是正的,但是却有大量的应收款。这个应收款就是政府应付而没有支付的款项。这些钱在土地能卖出去的时候,往往能收回来,但是土地卖不出去,就往往收不回来。

这里就出现了房价下滑后的第一个影响,土地卖不出去,城投收不到政府的付款,进而无法偿还银行款项(当然,城投不能还款的原因很多,远远不止这一个,之前我们在很多文章中都讲过)。

实际上,不仅仅是土地一级开发存在此类问题,城投公司搞市政工程也有类似问题,这里不展开讲,后面会专文论述。

二、土地出让环节

地方政府将熟地以招拍挂的形式出让给开发商,这里涉及两个问题。一个是拿地前融的问题,一个是土地出让金的用途问题。

先看拿地前融。民营开发商大多是野路子,拿地的资金也不是自有资金,往往是民间资金。民间资金的利率非常高,远远超过银行开发贷。

2010年前后,央行温州支行做过一次调研,“温州1100 亿的民间资金有20%用于炒房地产,40%用于中间进一步介入借出,5%用于其他投资。”

这些资金的成本动辄20%往上,而且往往涉及各种复杂的集资模式。在房地产蒸蒸日上的时候,开发商当然能够偿还民间融资,一旦房价下滑,就会出现巨大的资金压力,光是利息就能压垮开发商。而这些资金的背后,往往牵扯成千上万的家庭。

前几年不断暴雷的各种民间融资,相当一部分就和房地产相关。

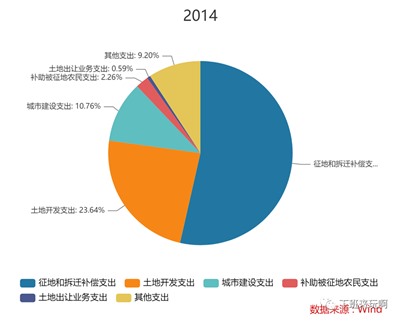

再看土地出让金的用途。

很多朋友并不清楚土地出让金到底怎么用,以为爱咋用咋用。实际上土地出让金大部分是用于拆迁成本。

由于2015年后,缺失土地出让金用途的数据。我们以2014年数据看,这一项的内容主要围绕土地征迁、六通一平之类的征地事项。

在扣除各种成本后,土地出让金的净收益会计提各种费用,支持相关事项,比如按规定,土地出让金净收益要计提10%用于教育。

这几年各地教师欠薪事件频发,想来和土地出让金收入减少也不无关系。

三、房地产开发环节

开发商拿地后,会干三个事情:(1)找银行办理开发贷。(2)找建筑商代建。(3)预售房屋。

这三个事情分别对应三大风险点。我们以2021年的数据为例,我找了五家A股上市的房地产公司。

这五家A股上市公司,最低负债4171亿元,最多的负债15459亿元。我们可以把负债大致分成三大类:

(1)欠购房者的(你支付了放款,他还没有交付房屋,因此形成了合同负债),就是第一子栏的合同负债。

(2)欠金融机构的,包括短期借款(期限少于一年的),长期借款(总期限大于一年且剩余期限也大于一年),一年内到期的非流动负债(总期限大于一年但剩余期限小于一年的),应付债券。

(3)欠供应商的,也就是应付账款。

单位:亿元

1、开发贷

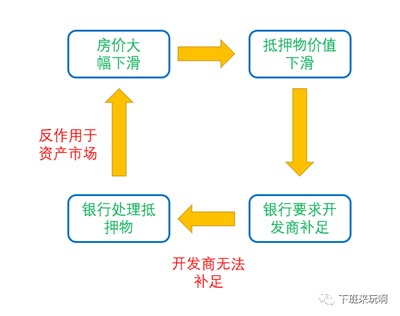

开发商把土地/房产抵押给银行,获取银行贷款。当前房地产开发贷合计13.17万亿。按我国法律规定,如果抵押物价值下滑,银行可以要求开发商补足抵押物价值,如果开发商不补足,银行可以处理抵押物。

也就是说,如果房价大幅下滑,导致抵押物价值下滑,就可能出现一种风险,银行为了保全自身而拍卖抵押物,进而导致资产价格螺旋下滑。

2、建筑商代建

房地产开发都是建筑商垫资代建,压你相当长一段时间的货款。如果房地产市场还行,开发商自然能够还款。一旦房价下滑,开发商会优先偿还公开市场的债券,其次是偿还银行等金融机构的钱,因为不还他们钱,自己就无法维系信用,就没法再去借钱续命。因此,建筑商是开发商主要的赖账对象。

建筑商收不到钱,就没法支付工资,农民工就会“讨薪”,冲击“社会稳定”。最初,恒大暴雷就是从许昌悦龙台项目开始的,项目停工后爆发民工讨新事件,社会才知道恒大出了问题。

3、房屋销售环节

房屋预售环节会出现两个问题,一个是预售导致的烂尾,一个是房价大幅下滑导致的断贷。

首先看预售和烂尾。

房地产商为了加快资本周转,进而获得更高的利润率,而实行预售制度。

在我国特色的预售制度下,房子还未完全生产出来,就已经开始销售。各地的标准也并不统一,有的要求主体结构封顶,有的要求主体结构完工1/4以上,更宽松的标准是正负零即可预售。商品还完全见到影子,就已经被销售一空。

预售制度的存在就包含着买方付了钱,商品(房子)却不能按时如约交付的可能性。在我国,由于银行对开发商预售款账户的监管形同虚设,开发商挪用预售款去进行新项目的开发已是业内公开的秘密。

本来预收款应该用于建筑房屋,现在开发商挪用预收款去其他项目拿地。房价不断上涨,房子总能卖出去,这种资金的游戏还能继续。一旦房价下滑,房子卖不出去,没有预收款进账,整个资金链就会断裂,出现大规模烂尾。

第二个问题是房价下滑断供。当前居民按揭贷合计38.42万亿,其中有约20万亿是在2016年房价暴涨后新增的贷款。这部分贷款对应的房价都是比较高的,如果房价暴跌,会导致抵押物不足,按法律银行是可以要求补足抵押物的,一旦无法补足,银行可以强制拍卖。在这种情况下,居民就可能出现断供。

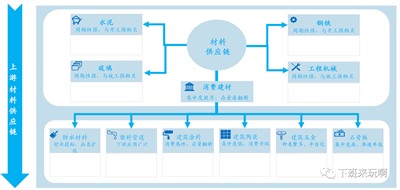

四、房地产施工和竣工环节

我们常说房地产能拉动经济,房地产究竟怎么拉动经济呢?

实际上房地产在施工和竣工环节对经济的拉动是不同的。

在施工环节,房地产可以拉动重化工业、建材等等行业,这些行业获得更多订单,就会增资扩厂,形成拉动经济的循环效应。

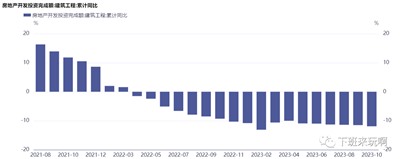

近两年来,能够直接形成实物工作量的建筑投资增速不断下滑,多数时间持续为负。

在竣工环节,房地产能带动家居、家装、家电、汽车(买房会买车),对经济带动也是很大的。

房价下滑,导致房地产投资下滑后,会导致重化工业产能过剩,家具家电销售受阻,等等,进而影响全社会整体需求。

五、小结

在介绍完上面的整个过程后,我们就能对房地产影响经济的渠道做一个大致梳理了。

1、房价下滑会导致土地出让金减少,加深城投的债务危机,进而诱发城投违约。一旦违约增多,就可能出现区域性的金融风险,比如,某地城投违约后,该地整体被金融机构拉黑,整个区域企业融资都会出现困难。

比如,2020年,河南永煤爆发危机 ,一时间金融机构把整个河南拉黑。永煤危机后,冀中能源躺枪,河北也一度深陷信用危机。

很多地方的企业又是联保互保,一家出事,可能牵扯出一大片。一旦某地多点爆发城投违约,就可能诱发金融风险。

2、土地出让金减少后,政府财政吃紧,吃财政饭的工资减少,特别是某些事业单位人员,工资可能被拖欠,绩效被扣减,奖金甚至还会被追回。

这里的进一步影响不多说了。

3、房价下滑导致房企资金吃紧,之前大规模的民间借贷就还不上了,因此一些乱七八糟的集资机构就可能暴雷。近几年暴雷的各种理财,相当部分和房地产相关。最近暴雷的信托也是如此。

4、房价下滑还会导致开发商赖账。一方面是还不上建筑商的欠款,于是,地产危机就从这里蔓延至实体领域,供应商可能破产,建筑工人工资被拖欠,等等。另一方面是出现大量烂尾楼盘,这是数百万的家庭一生的心血。抛开这点不说,大规模烂尾会导致买房家庭陷阱极大的困境,消费进一步萎靡。

5、房价下滑导致开发商投资收益下滑,进而导致整个房地产投资增速下滑,导致重化工业受阻,家居家电行业萎靡,等等。

6、这一切最终都会作用到银行等金融机构身上,房地产违约增加、城投违约增加、中小企业违约增加,等等,一部分中小银行开始出现挤兑,甚至出现大规模xx事件。这一切像极了未来危机的预演。

「 支持!」

您的打赏将用于网站日常运行与维护。

帮助我们办好网站,宣传红色文化!

欢迎扫描下方二维码,订阅网刊微信公众号