从基钦周期到朱格拉周期

------金融海啸观察之三

脉搏:GDP的年增长率

“反周期”政策:效果与作用

货币压力:消费品还是资产

同步强化:贪婪与恐惧

未走完的朱格拉周期

前文描述了中、美两国经济高度互补。目前希望中国“英雄救美”的言论充斥了海外媒体,国内也不乏跃跃欲试者。为了“救美”我们至少要知道“美人”疾在何处,腠理?肌肤?肠胃?骨髓?

美国是当今独一无二的超级大国,是世界上最大的经济体,拥有最先进的科技水平,是令许多国家的精英群体神往的国度。“寡人何疾?”伤风感冒而已,那怎么就成了这次全球经济地震的震中?

让我们从号脉开始。

脉搏:GDP的年增长率

图一为战后美国真实GDP的年增长率数据,图中蓝色粗线为增长率波动的平衡位置,蓝色细线则刻画了增长率的波动范围。

数据来源: 美国经济分析局(Bureau of Economic Analysis)网站

http://www.bea.gov/national/nipaweb/SelectTable.asp?Selected=N

观察图一,可以发现,80年代之前,美国明显存在四年一循环的所谓基钦周期。基钦周期又称为存货周期,其内在机制学界已有共识:追逐利润的投资冲动导致产能高速增长,而追逐利润又导致工资的增长远低于产能的增长,于是社会供给能力逐渐超过社会购买力,导致销售不畅、存货积累、利润率下降,最终引发萧条,大量厂商收缩乃至破产,靠销毁多余的产能来恢复供需平衡。

基钦周期使美国的经济大起大落,不但毁灭了大量的财富,还造成了严重的社会问题。为了对付它,经济学家们提出了“反周期”政策,其关键在于,当经济出现收缩时,向不足的有效需求注入额外的资金。这一政策能有效地“熨平”经济波动,图一显示,美国经济的波动幅度持续收缩。更值得注意的是进入80年代后,基钦周期已经不明显了,显眼的是两轮大约10年的朱格拉周期(1982年3季度—1991年1季度;1991年1季度—2001年4季度)。

“反周期”政策:效果与作用

“反周期”政策由财政政策和金融政策组成。从财政角度看,它导致了美国政府财政赤字的不断扩张(见图二)。数据显示,在70年代之前,除个别年份,美国财政大体保持盈余。而进入70年代后,反了过来,除个别年份,美国财政大体保持赤字。

数据来源:Bureau of Economic Analysis

其实真实的情况远比图二显示的严重。观察美国的财政收支表,发现其中包括政府社会保险基金的收支。社会保险的收入不是各种税收,它是社会委托政府代管的资金,属于社会成员,最终要还给公民;而税收则无须归还,任由政府使用,只要能通过议会审批。如果扣除这一项,美国政府货币收支平衡如图三,自60年代起就进入了持续的赤字。而今美国政府欠下了巨额的债务,正是这数十年赤字财政的必然结果。

“反周期政策”的另一支柱是货币政策,面对需求不足时降低利率、增发货币以刺激消费。长期超额发行货币,必然导致社会上货币存量与真实财富日渐失衡。从美国经济分析局网站找到的美国货币发行量数据可追溯到1959年一季度,以此为基年,设广义货币M2和以不变价格计的GDP均为1,到2008年二季度,美国以不变价计算的GDP增长到4.90,而广义货币M2增长到26.58(见图四)。这意味着,与1959年一季度相比,单位GDP对应的货币增加为5.42倍。

数据来源:Bureau of Economic Analysis

各国央行的货币政策几十年来几经变动,目前被比较广泛认同的是“盯住通胀”的政策:货币发行量以设定的消费品价格指数(CPI)为唯一控制目标,不考虑其他政策目标。逻辑上,实施这一政策的结果将使货币发行量与按当年价格计算的GDP 同步。这意味着,货币随着物价逐年贬值,而只要物价指数控制在一定范围内,就不至于引起社会动荡。这样通过货币的缓慢贬值,就可以做到“这里的赖账静悄悄”。

图五为货币存量与当年价计算的GDP比较(均取基期为1)。数据显示,在1988年以前,货币存量与当年价计算的GDP走势大体同步,此后货币存量的走势甚至慢于当年价计算的GDP。这表明,美联储事实上执行了“盯住通胀”的政策,1988年后美联储执行了更紧的货币政策。可见保持“强势美元”是美国的真实意图。

图五:货币存量与当年价计算的GDP比较(基期为1)

数据来源:Bureau of Economic Analysis

做到这一点,有赖于持续的大规模财政赤字和来自亚洲极其低廉的产品。即使如此,自进入本世纪以来,美国的日用品价格还是显出不祥的走势(图六)。如果没有大量廉价进口商品从中国等“半边缘地区”国家源源输入,没有这些国家不断地购买美国政府的国债,情况可能更险恶。

图六:美国日用品价格

数据来源:U.S. Census Bureau

http://www.census.gov/compendia/statab/cats/prices/price_indexes.html

这正是伯南克始终关注通胀风险的大背景,他当然清楚美国滥发了多少货币。直到2007年2月,次贷危机浮出水面,已经身为美联储主席的伯南克还一如既往地关注通胀压力。直到8月7日,美联储的声明仍强调,“关注的重点仍是通胀压力能否像预期那样得到缓解”。

货币压力:消费品还是资产

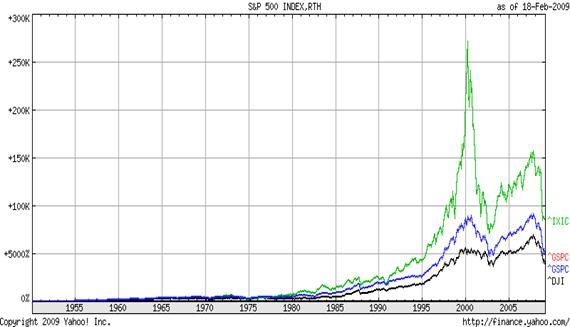

然而,危机的核心却不在日用品价格,60年代以来,日用品价格不过涨了几倍,而美国三大股指上涨则超过了一、两个数量级!(见图七)。

图七:美国三大股指历史数据

取自:http://finance.cn.yahoo.com/q/bc?t=my&s=%5EGSPC&l=off&z=l&q=l&c=&c=%5EGSPC&c=%5EIXIC&c=%5EDJI

为何有如此明显的差异?由于货币在经济运行中持续地转化为潜在资本,导致追逐商品的货币与追逐利润的货币失衡。统计上广义货币M2中流动性最强的部分是M1(现钞、信用卡及活期存款),它主要用于购买商品与服务,M2中其他部分是各种存款,它们追逐的是利润,图八表明,在美国广义货币M2中,M1的份额持续下降,证明购买商品的货币相对于追逐利润的货币持续下降。

图八:美国 M1/M2

数据来源:Bureau of Economic Analysis

于是货币压力主要不是聚焦于日用品上,而是聚焦于有可能赚得利润的“资产”上。注意到图四显示的广义货币M2相对于真实GDP的超速增长,可知有何等巨额的货币在追逐盈利机会,这导致了“资产”价格的暴涨。

事实上消费品价格指数只反映了货币压力的一小部分,货币压力主要压在资产上。“盯住通胀”政策的成功,使各国央行忽视了货币压力的主体,而这方面积累的压力最终爆发,导致了这次全球性的危机。

同步强化:贪婪与恐惧

比较图一与图七,可以发现,从1991年1季度—2001年4季度的GDP波动与从1991年—2002年的股市波动在时间上大体吻合;2001年4季度至今尚未走完的GDP波动与从2002年至今尚未走完的股市波动在时间上大体吻合。这暗示我们,造成美国经济波动的主要已经不再是前述基钦周期的机制,而是朱格拉周期----熊彼特认为它是投资机会波动的结果。

如果说,80年代之前,美国的资本主要靠实体经济获得利润,所以表现出明显的基钦周期;那此后朱格拉周期明显,则提示我们:美国的资本主要靠投资机会波动获利。

对投资机会波动,熊彼得用“创新”来解释,这里的“创新”包括两个方向:技术性的和组织与制度性的。前者如网络,后者中人们最熟悉的莫过于金融衍生工具。其实,造成经济危机的根源是:货币大量集中于逐利之徒手中,导致经济运行阻滞。

对此技术创新几乎无能为力,“网络”、“纳米”、“新能源”之类的案例表明,它能造成少数企业一时的高利润,从宏观看,逐利资金的聚集反而被加强了,根本不可能遏制整个社会资本利润率下降的大趋势(见图九)。奇怪的是,这种思路目前依然是学界主流,技术创新依然被视为发展战略的要点。这种思路的实质是:用经济制度之外的因素,来解释(甚至试图解开)货币循环的死结。

至于衍生工具一类的“金融创新”,其目的就是规避监管。而金融监管的核心功能,正在于小心翼翼地防止越吹越大的金融泡沫被戳穿。

观察资本市场的波动,不难看到两种心理状态的较量:贪婪与恐惧。

当贪婪占上风时,实体经济中比例极小的部分也可以被炒成“新经济”,当年的“网络”、“纳米”、“新能源”就是实例。它们在实体经济中的比重很小,却在资本市场中掀起了滔天巨浪。似乎经济规律不再起作用,“创新”可以大幅提高资本盈利的可能性,而亏本的风险则被多数人抛到脑后,此时即为牛市。

然而,事实证明所谓“创新”并不能让经济规律失效,高速膨胀的资本从相对萎缩的购买力中赚得的真实利润,只能越来越薄,风险逐渐出现在一个个明星企业的财务报表中,恐惧逐渐占了上风,这时人们争相祭起“现金为王”的信条,以求自保,导致整个社会流动性枯竭,实体经济因而遭受无妄之灾,此时即为熊市。

从美国经验看,摆脱熊市,历来都依靠政府“救市”。救市唯一有效的途径是唤起信心,以驱逐恐惧。实现这一点,唯有大量发放货币,让贪婪的逐利资金拥有者逐渐看到“以钱生钱”的前景,直至这个群体的心态转向,重新树立信心,使贪婪再度成为主导心态。而这时贪婪拥有的本钱已大大扩张----所谓“救市”资金加入了逐利资金的行列。人们不妨去查查2002年美国股市崩溃时,媒体的报道、专家的分析和美国当局的举措,与今天看到的何其相似。

在这个经济系统中,既有正常的“经营”导致的社会资金向少数人集中,又有大规模救市资金的加入,致使贪婪控制的金钱急速膨胀。而另一方面,逐利资金的急速膨胀导致购买商品并祭献利润的资金相对萎缩,其结果是平均利润率下降。图九为美国一年期国债利率。1981年前,利率的大趋势是上升,显示政府受到的要主要压力是抵抗通胀。此后,利率的大趋势是下降,显示了资本收益率的持续下降,目前利率已经接近零(最低的2008年12月30日达到0.32%)。接近零利率表明了逐利资金高速扩张,导致僧多粥少。这种状态使巨额逐利资金的拥有者随时可能陷入亏本的恐惧之中。

图九:美国一年期国债利率

数据来源:http://www.federalreserve.gov

于是我们看到,贪婪和恐惧同时被强化,贪婪的强化源于政府资金的注入;恐惧的强化源于利润率的下降,亏本的风险增大。虚拟经济系统陷入恶性循环:政府注入资金救市→信心恢复→投资扩张→利润下降→信心崩溃→下一轮救市。于是每一轮救市都为下一轮危机埋下种子。实体经济则被迫跟着震荡。

于是社会经济分为两个子系统:其一是绝大多数社会成员赖以为生的实体经济;其二是极少数巨额逐利资金拥有者控制的虚拟经济,而实体经济已沦为虚拟经济的附庸、道具和傀儡。

未走完的朱格拉周期

回到图一,值得注意的是,自2001年4季度开始的最近一轮周期,到2008年4季度刚7年,距走完朱格拉周期还有3年,GDP增长率已经降到通道下沿之下。如果按现有的趋势走满朱格拉周期,意味着可能远远偏离现有的波动通道,这让人想起资本市场的三角形整理,向下突破。其后果不堪设想。

如果这一轮朱格拉周期提前结束,GDP增长率回到通道之内,这意味着资本市场震荡频率提高。我们不妨看看,按现有的机制运行,前景如何?图十与图一相同,只是给通道的边缘和中轴加上了趋势线(虚线),看看这样的运行机制会走向何方?结果令人震惊:在2023年之前,通道会关闭。这是否在暗示我们,在本世纪前四分之一内,经济运行机制不得不发生根本的变化,因为现行机制很快就运行不下去了。

图十:GDP增长率波动通道前瞻

当前,资金利润率被压到零的附近,这意味着社会进入了“民少相公多”的时代,这里的“民”是社会公众的购买力,而“相公”则是逐利资金。于是我们看到,主流经济的病因在其根本运行机制--利润极大化。所谓“反周期”政策在“熨平”基钦周期的同时使朱格拉周期凸显,使货币发行量远远超出了社会真实财富;而社会货币存量中,追逐利润的货币又远超出追逐商品并祭献利润的货币,导致社会平均利润率持续下降。这使巨额的逐利货币成为饥渴而焦躁的“笼中虎”。

这样的大背景,使得“虚拟经济”成为必然,逐利资金的拥有者们在这里对赌,他们的核心目标已经不是瓜分实体经济祭献的利润----相对于他们的胃口,这已经微不足道了,所谓公司分红,已经不被资本市场视为主要收入来源,而被视为炒作题材。逐利资金的拥有者们在“虚拟经济”中相互搏杀,对当事人而言,成王败寇,性命攸关,自然无所不用其极,直至将其赖以生存的实体经济这条船搞翻。

病症如此,诚如扁鹊所言:

“疾在腠理,汤熨之所及也;在肌肤,针石之所及也;在肠胃,火齐之所及也;在骨髓,司命之所属,无奈何也。今在骨髓,臣是以无请矣。”

这样的“美人”又是哪个“英雄”救得了的?

事至于此,前景如何?请看下一篇《盲人瞎马、夜半深池》

相关文章

「 支持!」

您的打赏将用于网站日常运行与维护。

帮助我们办好网站,宣传红色文化!

欢迎扫描下方二维码,订阅网刊微信公众号