上一节逐一观察了国内各部门内部的分配资金流。从整个经济系统看,各部门支付的劳动报酬都汇集到住户部门,支付的税收都汇集到政府部门。此外财产性收支和经常转移收支在各部间形成资金流。由于这两类活动只涉及资金的流动,不涉及财富的生产与消耗,故从全局合计,收支相抵盈亏为零。部门间的这些关系反映为各个会计恒等式。由此,需从横向比较个部门的资金流,方可对经济系统收入分配格局有完整的了解。

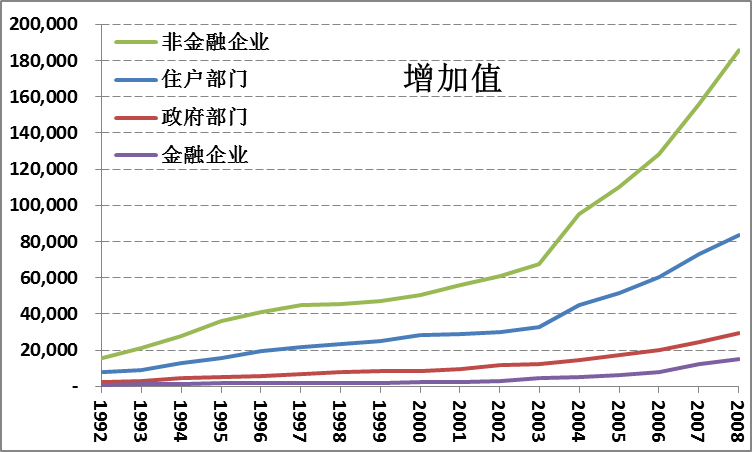

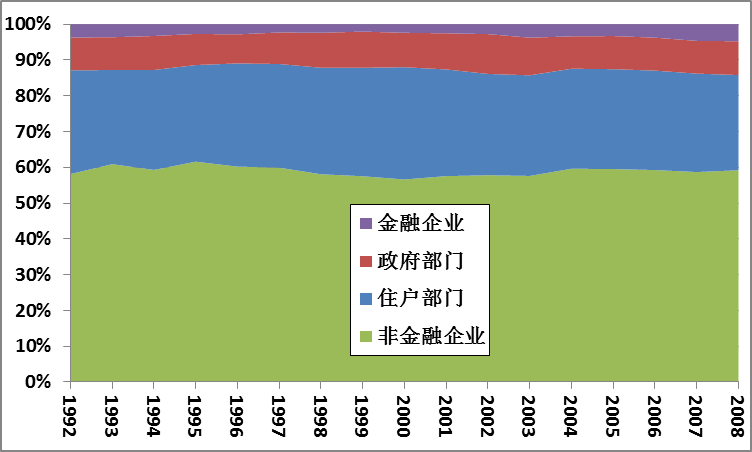

增加值是当年全社会生产的可交易财富,是各层次分配的基础与起点。17年合计, 58.93%由非金融企业部门创造,其次是住户部门,占28.44%,两者合计87.37%。然后是政府部门9.46%、金融企业部门3.18%。图3.33、图3.34为增加值及其构成的演化。数据显示,2003年后增加值开始迅速提升,而其部门构成虽有波动,却无趋势性变化,社会财富的主要生产者是非金融企业部门和住户部门。

图3.33:增加值演化

图3.34:增加值构成演化

劳动报酬来自各部门的增加值。17年合计,从全社会看,提供劳动报酬的首位是住户部门,占42.55%,其次是非金融企业部门,占41.68%,两者合计84.23%。再次是政府部门(13.75%)、金融企业部门(1.90%)、国外部门(0.12%)。图3.35、图3.36为劳动报酬及其构成的演化。这30年是中国迅速工业化的过程。然而从劳动报酬的视角看,以家庭为单位的小生产提供的份额,依然与非金融企业部门提供的份额相当,换而言之,工业化对改善社会成员的收入结构作用甚微。

图3.35:劳动报酬演化

图3.36:劳动报酬构成演化

(国外部门的比重太小,在图中反映不出来)

数据显示,2000年以前,非金融企业部门占劳动报酬的份额呈萎缩态势,从1992年的44.67%一路萎缩到最低值34.01%(2000年),2004年回升到46.05%,以后又降至2008年的44.81%。与之互补,2000年之前,住户部门提供的劳动报酬份额扩张,此后则萎缩。1997到2003年间,住户部门一直是劳动报酬的首要提供者,2004年后非金融企业部门提供的劳动报酬才超过住户部门。

劳动报酬占本部门增加值的份额见图3.37:

图3.37:劳动者报酬占本部门增加值的比重

17年平均,份额最高的是住户部门,占83.85%,它反映住户部门以家庭为单位的小生产主要是维持生计而非牟取利润。

其次是政府部门,占80.68%。用企业经济分析的思路分析政府,总有些勉强,这个数据无非说明,人员开销在政府资金流中占有何等重要的地位,用通俗的语言讲,就是“吃饭财政”。

非金融企业的份额是39.26%,金融企业的份额是34.08%,这两类企业是利润的主要来源,故而压低了劳动报酬的总份额。

前已说明,非金融企业部门和住户部门是增加值的最主要来源,是社会财富的主要创造者,亦是劳动者的主要就业场所。图3.37显示,17年来在这两个部门中劳动者报酬占本部门增加值的比重持续下降。由此可见资本相对于劳动的强势。

而在政府部门,这个比值从1994年的最低值62.91%跃升为2000年的95.07%,从1999年到2003年,这一比值一直维持在90%以上,可见官僚集团增加自己收入的意愿与能力之强劲。2004这一比值年突然降至76.12%,一年之内如此巨大的变化,从数据上看,源于劳动报酬下降了2.53%和增加值升高了17.27%。

在金融企业部门,1992年这个比值为22.54%,到1997年迅速升至45.35%,5年间反翻一番,比政府部门上升更强劲,此后波动着下调,到2008年为29.10%。

数据显示,从就业状态的角度,可将劳动者分为四类:家庭就业者、非金融企业就业者、政府就业者和金融企业就业者。显然从对增加值的分配角度看,他们排列出了弱、强势序列。

历年«中国统计年鉴» 对就业提供了两个总量统计数据,其一是从业人员合计,其二是职工人数合计。显然后者分享了非金融企业、金融企业和政府部门的劳动者报酬,而从业人员与职工人数之差系自主就业,主要从事以家庭为单位的小生产,对应于«资金流量表(实物交易)»中住户部门的生产性活动,分享由此获得的劳动报酬。

历年«中国统计年鉴»还提供了细分行业的职工人数,其中的金融保险业与«资金流量表(实物交易)»中的金融企业部门口径相当,困难的是政府部门。在中国的国民经济核算中,政府部门由各种类型具备法人资格的常住行政事业单位组成,包括行政事业单位附属的不具备法人资格的企业,但不包括行政事业单位附属的法人企业,这类企业划入企业部门(参见 国家统计局国民经济核算司 赵春萍 «中国国民经济核算中政府部门账户的编制方法»)。

但«中国统计年鉴»的细分行业的职工人数统计只按行业分类,其中涉及行政事业单位的行业,在2002年以前包括国家机关/政党机关和社会团体、教育/文化艺术和广播电影电视业、科学研究和综合技术服务业、卫生体育和社会福利业、社会服务业、其他等。2003年后改变了行业分化,涉及公共管理和社会组织、卫生/社会保障和社会福利业、教育、科学研究/技术服务和地质勘查业、水利/环境和公共设施管理业、居民服务和其他服务业、文化/体育和娱乐业。

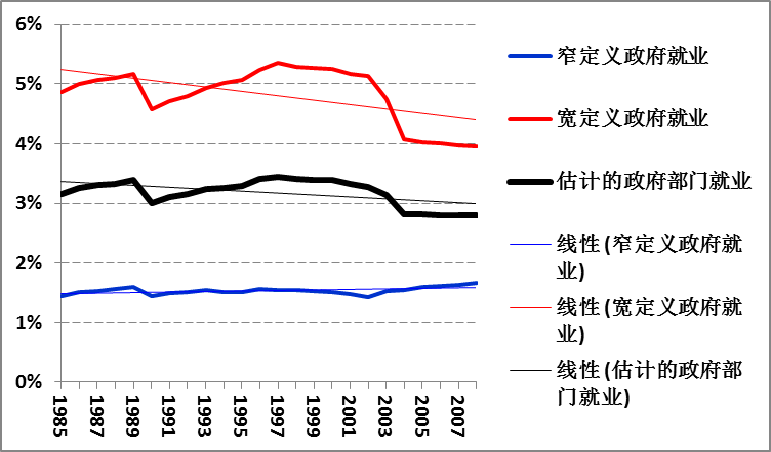

2002年前的“国家机关/政党机关和社会团体”和2003年以后的“公共管理和社会组织”最符合行政事业单位的定义,不妨视其为窄定义的政府部门,而其他相关行业中既有行政事业单位,也有企业单位,不妨将其加到窄定义之上,视其为宽定义的政府部门。真实的政府部门就业人数应在这两者之间,由于未找到更确切的信息,姑且估计为两者的均值(见图3.38)。由此估计,政府部门就业人员占全社会就业人员的比重平均在1.50%到4.78%之间,有较大可能在3.14%附近。

图3.38:政府就业占社会从业人员总数的比重估计

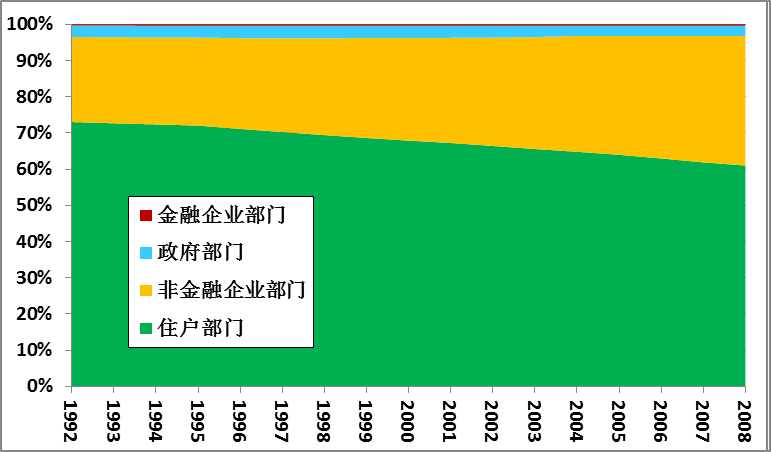

确定了金融企业部门和政府部门职工人数,其他所有职工,都归于非金融企业部门。由此,可估算出全社会就业结构演化(见图3.39)。(注:金融企业部门就业人数所占比例太小,其最大值为0.43%,在图中为最上端的一条红线,很难看出来。)

图3.39:全社会就业构成演化

数据显示,尽管17年间经济总量迅速增加,家庭小生产仍是我国国民的首要就业方式,直至2008年仍占总就业的61.01%。2008年中国的GDP按不变价格计算,比1992年增长3.86倍,但家庭小生产占社会就业的份额仅下降12%。从民生视角看,中国仍是一个家庭小生产王国。

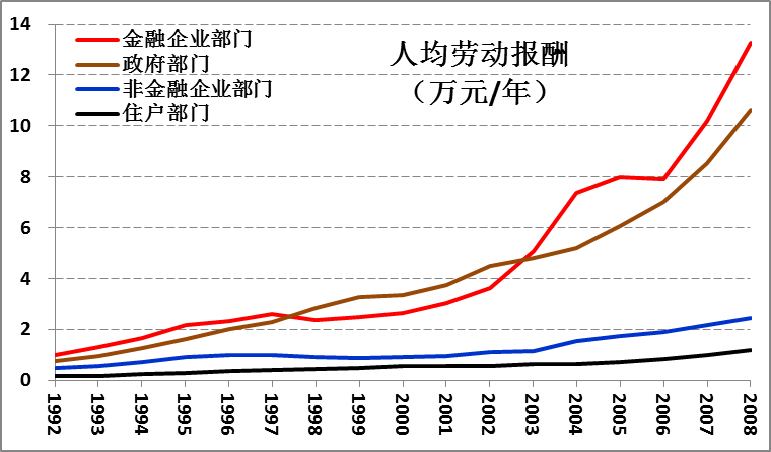

由劳动者报酬和就业人数可算出不同群体的人均劳动报酬(见图3.40)。显然,金融企业部门和政府部门的人均劳动报酬明显高于其他劳动者。而非金融企业部门的人均劳动报酬又高于住户部门的家庭小生产。2008年,以户部门的家庭小生产人均劳动报酬为1,则非金融企业部门为2.0932、政府部门为9.1132、金融企业部门为11.3795。

图3.40:各部门劳动者的人均劳动报酬演化

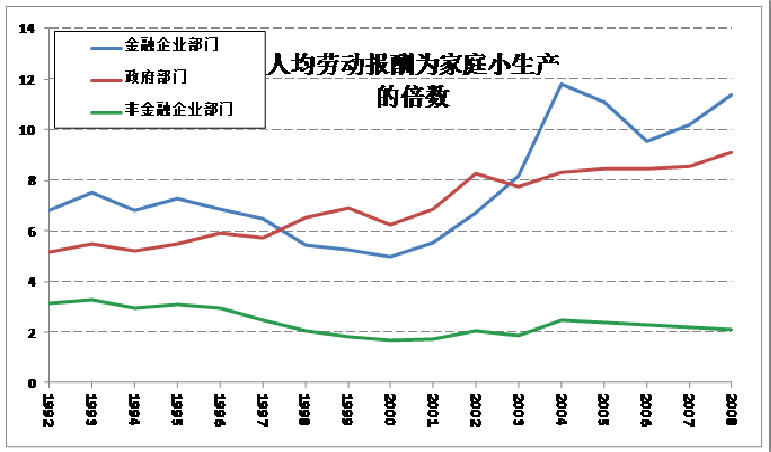

以家庭就业劳动者人均报酬为尺度,衡量其他各类职工的人均劳动报酬,结果见图3.41。数据显示,占职工绝对多数的非金融企业部门,人均劳动报酬有向家庭小生产靠拢的趋势,这证明了一个巨大后备“劳动力池”的存在,能有效遏制劳动报酬的上升。但处于特权地位的政府与金融企业部门,则明显扩大了与劳动者主体的差距。

图3.41:家庭就业劳动者与各部门职工的人均劳动报酬之比

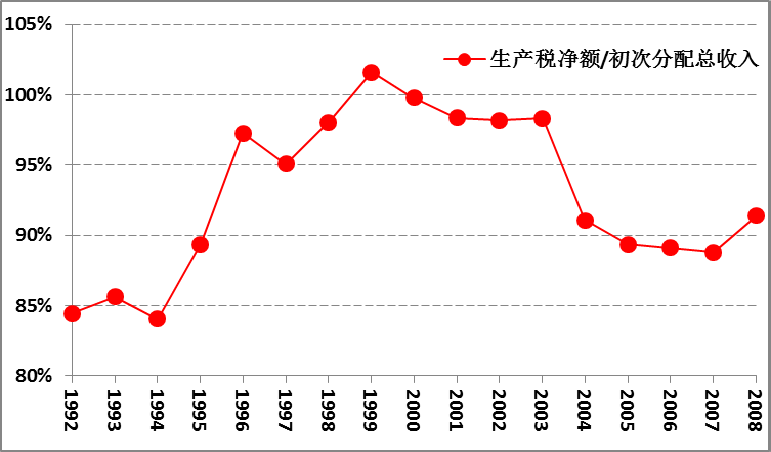

参与增加值初次分配的另一主体是政府部门。各部门流出的生产税净额汇集到政府部门生产税收入项下,对政府部门而言,生产税收入占初次分配总收入的绝对多数(见图3.42)。17年平均占到92.92%,最高达101.57%(1999年),2008年为91.37%。可见生产税收入对政府正常运转至关重要。

图3.42:政府部门:生产税净收入/政府初次分配总收入

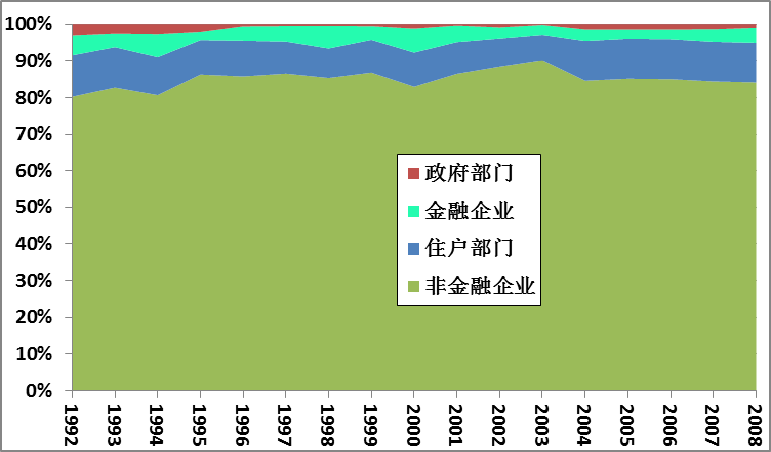

生产税的来源构成见图3.43。数据显示非金融企业部门占生产税的绝对多数,17年平均占到总额的85.02%。其次是住户部门,占到9.67%,再次为金融企业,占到4.03%,至于政府部门自己仅占1.28%。非金融企业部门的生产税由产业资本集团缴纳,由此可见它能有效影响政府的政策选择。

图3.43:生产税净额构成

图3.44为生产税的实际税率(生产税/增加值)。从政府的视角看,全社会生产税的实际税率在15%附近缓慢增高,1992年为13.12%,到2008年增至16.12%。从各部门的视角看,生产税的实际税率差异极大。17年平均,税率最高的是非金融企业(22.64%),其次为金融企业(21.53%)然后是政府部门(5.30%),最低是住户部门(2.05%)。可见生产税主要依靠企业部门。而住户部门的家庭小生产,不但劳动报酬微薄,提供税收的能力也微弱。

值得注意的是金融企业部门,其生产税/增加值大幅波动,反映了政府与金融资本间激烈的博弈。其结果,2003年后实际税率甚至低于90年代前期,平均税率则低于非金融企业部门。

图3.44:生产税的实际税率(生产税/增加值)

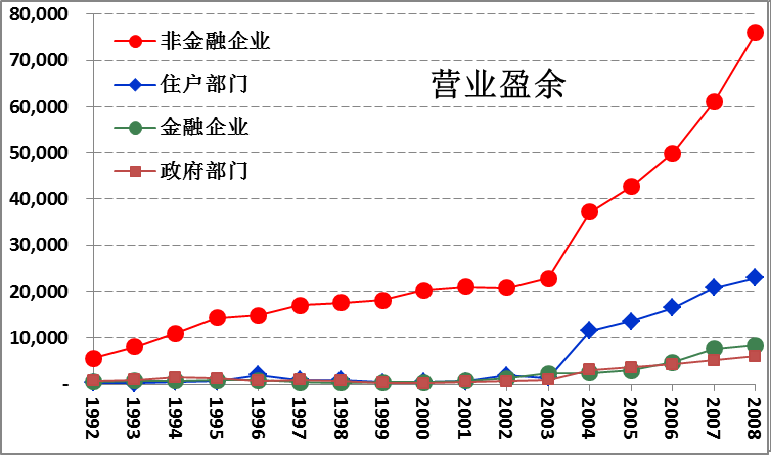

各部门的增加值扣除劳动报酬和生产税即为其业主在生产性活动中获得的营业盈余(见图3.45)。

图3.45:各部门业主在生产性活动中获得的营业盈余

图3.46是各部门在营业盈余中的份额。非金融企业无疑是生产性活动的盈利主体,17年平均占到80%以上,1999年达到最高值94.67%,此后一路下降,到2007年降到最低点64.39%。与之相伴,住户部门的份额从1999年的2.17%扩大到2007年的22.04%。这反映了进入本世纪后,小生产在中国不是萎缩而是扩张的现实。

图3.46:各部门在营业盈余中的份额

营业盈余是资本拥有者获取的生产性收入,财产性收入则是因让渡自有资产而获取的非生产性收入(利息、红利等)。生产活动创造财富,而非生产性活动只是依据私有产权分配财富,因而财产性收入的另一面就是财产性支出,从全社会看,二者恒等。换而言之,财产性收支是资本集团依据产权对营业盈余的内部再分配。

17年间累计财产性收支的分项平衡见表3.1。财产性净收入最大的部门是住户部门,净支出最大的部门是非金融企业部门。从分项流量看,利息占财产性收支的79.94%,红利占18.77%,两项合计占98.71%,其余诸项微不足道。

表3.1:17年间累计财产性收支的分项平衡

|

|

住户部门 |

国外部门 |

金融企业 |

政府部门 |

非金融企业 |

合计 |

| 财产性支出 |

12,436 |

27,252 |

126,064 |

14,027 |

136,562 |

316,342 |

| (1)利息 |

12,436 |

5,266 |

121,585 |

14,027 |

99,571 |

252,885 |

| (2)红利 |

0 |

21,987 |

415 |

0 |

36,969 |

59,370 |

| (3)土地租金 |

0 |

0 |

0 |

0 |

22 |

22 |

| (4)其他 |

0 |

0 |

4,064 |

0 |

0 |

4,064 |

| 财产性收入 |

73,584 |

33,321 |

125,169 |

7,744 |

76,524 |

316,342 |

| (1)利息 |

65,748 |

4,935 |

124,555 |

7,703 |

49,944 |

252,885 |

| (2)红利 |

4,108 |

28,386 |

613 |

18 |

26,244 |

59,370 |

| (3)土地租金 |

0 |

0 |

0 |

22 |

0 |

22 |

| (4)其他 |

3,728 |

0 |

0 |

0 |

337 |

4,064 |

| 财产性净收入 |

61,148 |

6,069 |

-895 |

-6,284 |

-60,038 |

-0 |

| (1)利息 |

53,312 |

-331 |

2,970 |

-6,324 |

-49,627 |

-0 |

| (2)红利 |

4,108 |

6,400 |

199 |

18 |

-10,725 |

-0 |

| (3)土地租金 |

0 |

0 |

0 |

22 |

-22 |

0 |

| (4)其他 |

3,728 |

0 |

-4,064 |

0 |

337 |

0 |

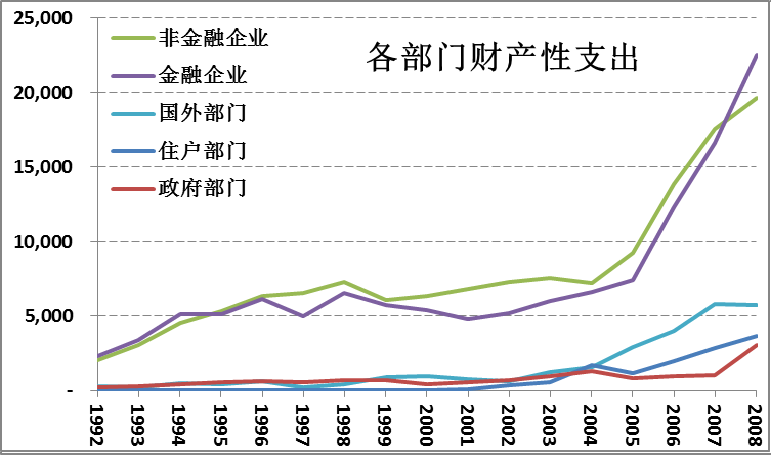

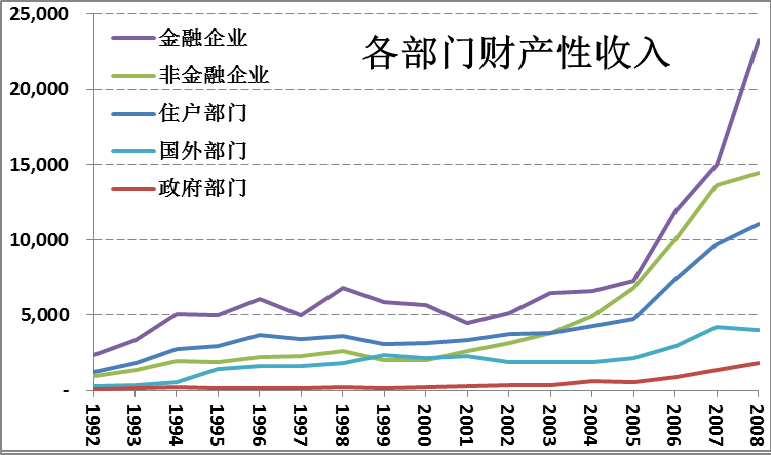

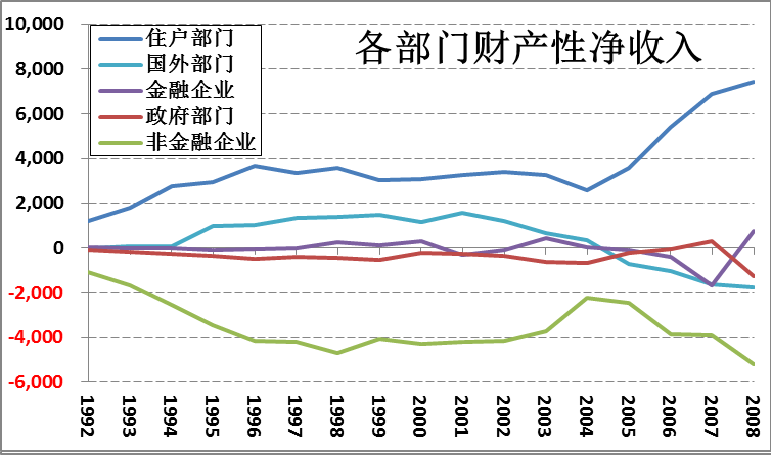

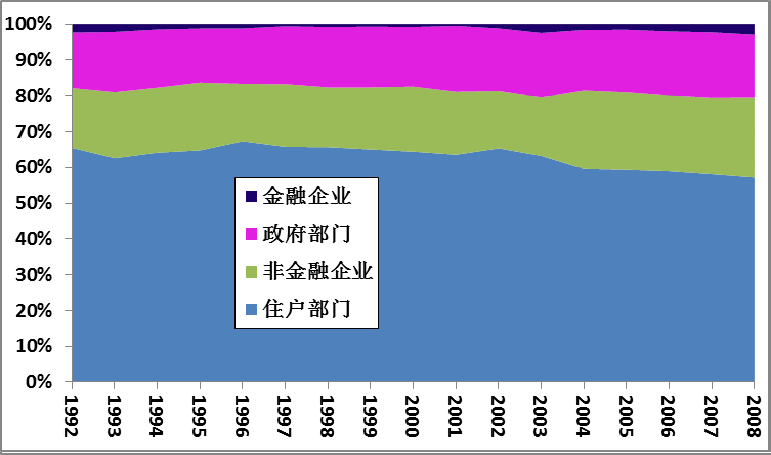

各部门财产性支出、收入、净收入的演化见图3.47至3.49。数据显示,2004年前,财产性收支维持在一个大体稳定的水平上,此后则迅速增长。

图3.47:各部门财产性支出

图3.48:各部门财产性收入

图3.49:各部门财产性净收入

分项观察,利息占财产性收支的79.94%,为绝对多数,红利占18.77%,两者合并,共占98.71%。

回顾图3.47,财产性支出主要由非金融企业部门和金融企业部门提供;而图3.48则告诉我们,财产性收入主要由金融企业部门、非金融企业部门和住户部门获得。图3.49则告诉我们,财产性净收入主要由住户部门获得,而净支出由非金融部门提供。这一现象反映了社会生产中重要的资金运行机制:金融企业部门将私人拥有的资金提供给非金融企业部门(主要是贷款,其次是投资),非金融部门为此支付相应的代价(主要是利息,其次是红利),金融部门再据此向住户部门支付资金使用代价(利息或红利)。

«资金流量表(实物交易)» 提供的这一图景使人很容易产生一种幻觉:这一机制的最大受益者是住户部门,这个部门的财产性净收入在2004年后明显增长,似乎在印证十七大提出的“创造条件让更多群众拥有财产性收入”。然而“私人银行业”的两份市场分析报告却打破了这个幻象。在随后的第二章里,我们将分析这两个报告及其数据。这里只需指出:据“私人银行业”的市场研究,不超过1 %的国民拥有了几乎全部资产(“可投资资产”或“管理财富”),这意味着社会的生产资料所有权其实高度集中在极少数人手中,他们才是财产性净收入的主要获取者。

«资金流量表(实物交易)»将占国民绝大多数的劳动者和在国民总数中微乎其微的资本拥有者统统放在“住户部门”中,是造成这个幻觉的根源。这两类人口在社会经济生活中处于完全不同的地位,扮演完全不同的角色,事实上利益相左,价值观对立。而我们“与国际接轨”的调查系统却有意无意地含糊其辞,掩饰真像。

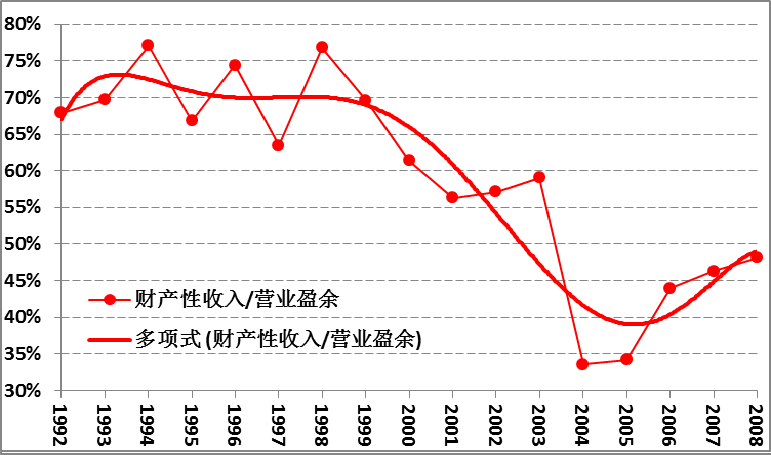

图3.50是全社会财产性收入/营业盈余,它反映了经济运行对于非自有资产的依赖程度。在90年代,营业盈余的70%左右经财产性收支再分配,进入本世纪之后,这一比例迅速下降,到2004年降至33.55%。可见相对于其生产需求,产业资本集团的自有资金显著加强,对外部资金的依赖大幅降低。

图3.50:全社会财产性收入/营业盈余

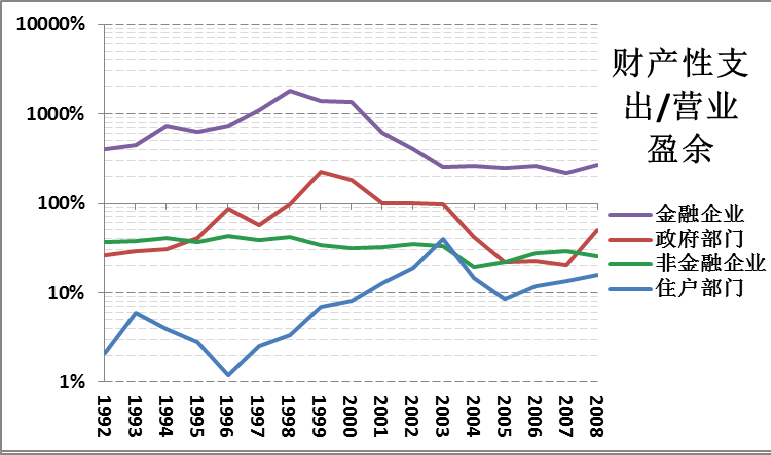

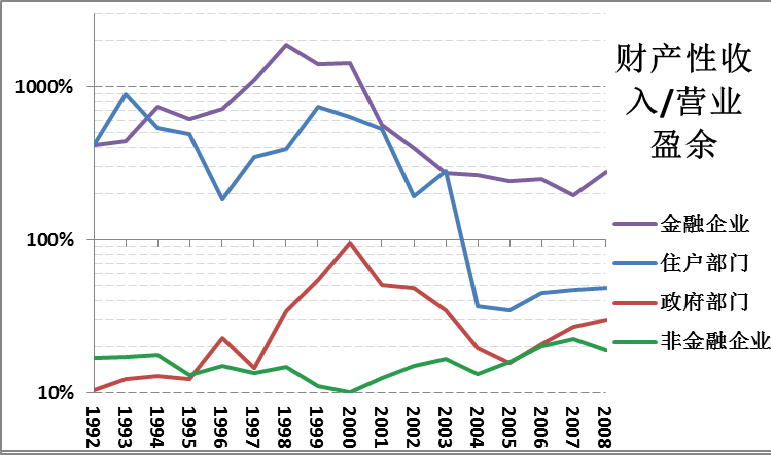

各部门的财产性收支/营业盈余见图3.51至图3.53。

图3.51:各部门财产性支出/营业盈余

图3.52:各部门财产性收入/营业盈余

图3.53:各部门财产性净收入/营业盈余

数据显示,财产性收支作用最大的是金融企业部门,其财产性收支导致的现金流远高于营业盈余,17年平均财产性支出/营业盈余为651.36%,且大幅波动,标准差高达480.18%。平均财产性收入/营业盈余为657.10%,标准差高达500.79%。然而其平均财产性净收入/营业盈余仅为5.74%,标准差为28.99%。这意味着财产性收支导致的现金流对金融部门影响极为重大,虽然它在其初次分配总收入中的比重很小。

值得注意的是,2004年后财产性净收入/营业盈余明显萎缩,反映了产业资本集团对外部资金的依赖大幅降低,使金融企业部门面对“金融脱媒”的问题,不得不在传统的存贷款业务之外寻找新的利润增长点。

而财产性净收入/营业盈余最高的是住户部门。财产性净收入来自对生产资料的占有。前已提及,因生产资料私人占有而获得的财产性收入,全部汇入住户部门。

财产性收支是依据对生产资料的占有权,对各部门增加值的再分配,它不改变社会财富的总量,所以表一中“财产性净收入”项下合计均为零。各部门营业盈余经财产性收支调整即为初次分配总收入。

增加值仅来自国内各部门,而财产性收支还涉及国外部门,即需对属于国外的财产支付利息、红利等,也因国内主体在海外拥有的资产而获取利息、红利等。因此,从总量上看,增加值加上对国外部门的财产性净收入,即为初次分配总收入。

初次分配总收入的部门构成见图3.54。

图3.54:初次分配总收入的部门来源构成

按这样的分化,金融与非金融两个企业部门的初次分配总收入都是业主的收入,它分为生产性的(自己组织生产)和资产性的(出让自有资产),但所得收入的法律依据均是资产的所有权。政府部门的初次分配总收入来自两个依据,其一是行政权力(生产税),其二是财产权(财产性收支)。最为混乱的是住户部门,各部门支付的劳动者报酬都汇集到住户部门,同时各部门的财产性支出,也有很大一部分汇集到住户部门,其原因在于这部分支出的获取者被划归住户。但同是依据财产权获得的营业盈余,却被分别划归其他部门。

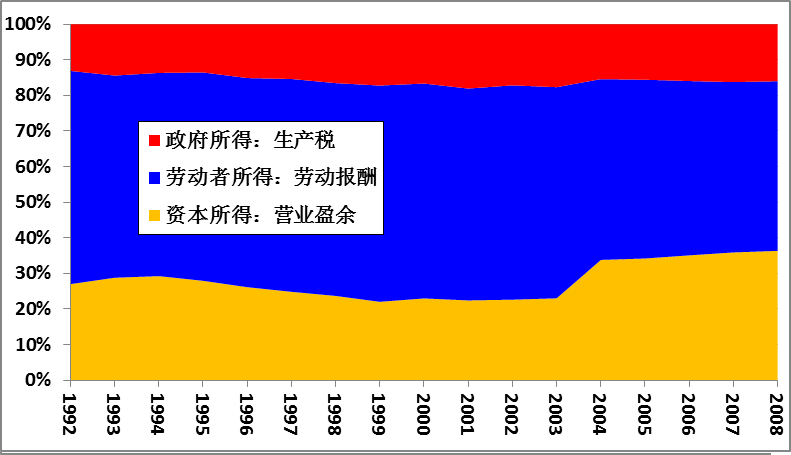

社会现实告诉我们,同是货币,追求着不同的目标,因而有不同的行为准则。劳动者报酬主要用于生活消费,是社会购买力的主要来源,也是利润的主要来源;营业盈余和财产性收入主要用于补充资本,追求“以钱生钱”;政府部门的收入是行政机构运行的原动力,理论上应主要追求政府的政策目标,它在很大程度上影响着政府实现其政策目标的财政能力。因此从这个视角分解初次分配总收入,有助于我们理解经济系统运行的客观特征。由此得出的初次分配总收入结构见图3.55。

图3.55:初次分配总收入获得者结构

可见17年间,资本所得与政府所得的份额交互扩张,2003年前,主导趋势是政府所得扩张,2003年后,资本所得的份额扩张明显。在此挤压下劳动者所得的份额持续萎缩。从1992年的59.88%萎缩至2008年的47.66%。

劳动者所得并非全部转化为消费基金,一部分会转化为存款增量,从而成为逐利资金。一般说来,收入越高,转为存款的比例越大,越低则越是主要应付日常消费需求,前已指出,政府部门与金融企业的人均劳动报酬高于非金融企业,更远高于家庭小生产者。为了能更直观地观察消费基金的动向,有必要按部门分解劳动报酬。

此外,从资本所得的视角,生产性收入和以利息为主的财产性收入亦有差别。前者直接投入企业,成为股权,期望更高的收益,也直接承受更大的风险;后者主要通过金融企业间接投资,收益与风险较低。

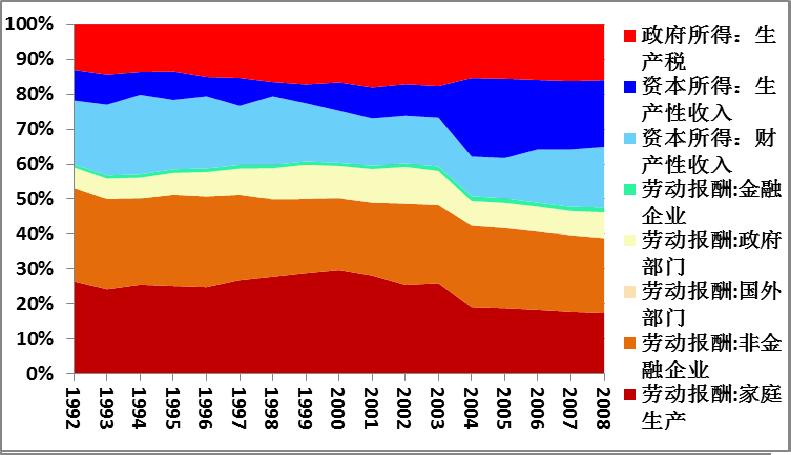

为此,将上述两部分进一步分解,得出初次分配总收入的详细结构(见图3.56)

图3.56:初次分配总收入获得者结构(详细)

从消费资金的视角看,人均劳动报酬最低的家庭生产劳动者所占份额萎缩最快,从1992年的26.40%降至2008年的17.41%;其次的非金融企业部门职工所占份额亦在萎缩,从1992年的26.75%降至2008年的21.36%。而他们分别占全社会劳动者的61.01%和35.75%,合计占96.76%。换而言之,他们的劳动报酬影响着96.76%国民的消费能力。

从逐利资金的视角看,资本所得(无论财产性收入和生产性收入)都补充了原有的逐利资金,政府部门和金融企业部门人均劳动报酬远高于上述96.76%的劳动者,他们的劳动报酬中必然有相当大的比例加入逐利资金的队伍。而17年间,资本所得和高薪部门劳动所得都明显扩张,使得补充逐利资金的资金流日益壮大。

更关键的机制在于,广大底层劳动者过低的收入只能主要用于维持生计,消费资金积累能力微弱,而逐利资金则逐年加速积累,于是两者间的失衡不可避免地扩大。这是经济系统中一切困境的总根源。

主流经济学宣称:初次分配追求效率,再分配追求公平。再分配的目标在于遏制收入差距扩大,防止社会分裂,以维持稳定。初次分配总收入经再分配调整即为可支配总收入。再分配在资金流量表中表现为经常转移收支。在经常转移项下包含收入税、社会保险缴款、社会保险福利、社会补助和其他经常转移五个子项。

17年间累计经常转移收支的分项平衡见表3.2,由于经常转移不涉及财富的创造与消耗,一方的收必为另一方的支,故从全国看,各项经常转移收、支相等,净收入为零。

表3.2:17年累计经常转移收支的分项平衡

| 住户部门 | 国外部门 | 金融企业 | 政府部门 | 非金融企业 | 合计 | |

| 财产性支出 | 12,436 | 27,252 | 126,064 | 14,027 | 136,562 | 316,342 |

| (1)利息 | 12,436 | 5,266 | 121,585 | 14,027 | 99,571 | 252,885 |

| (2)红利 | 0 | 21,987 | 415 | 0 | 36,969 | 59,370 |

| (3)土地租金 | 0 | 0 | 0 | 0 | 22 | 22 |

| (4)其他 | 0 | 0 | 4,064 | 0 | 0 | 4,064 |

| 财产性收入 | 73,584 | 33,321 | 125,169 | 7,744 | 76,524 | 316,342 |

| (1)利息 | 65,748 | 4,935 | 124,555 | 7,703 | 49,944 | 252,885 |

| (2)红利 | 4,108 | 28,386 | 613 | 18 | 26,244 | 59,370 |

| (3)土地租金 | 0 | 0 | 0 | 22 | 0 | 22 |

| (4)其他 | 3,728 | 0 | 0 | 0 | 337 | 4,064 |

| 财产性净收入 | 61,148 | 6,069 | -895 | -6,284 | -60,038 | 0 |

| (1)利息 | 53,312 | -331 | 2,970 | -6,324 | -49,627 | 0 |

| (2)红利 | 4,108 | 6,400 | 199 | 18 | -10,725 | 0 |

| (3)土地租金 | 0 | 0 | 0 | 22 | -22 | 0 |

| (4)其他 | 3,728 | 0 | -4,064 | 0 | 337 | 0 |

17年间经常转移净流入最大的是政府部门,其次为住户部门,净流出最大的是非金融企业部门。分项观察,流量最大的顺次是社会保险缴款、收入税、其他经常转移。

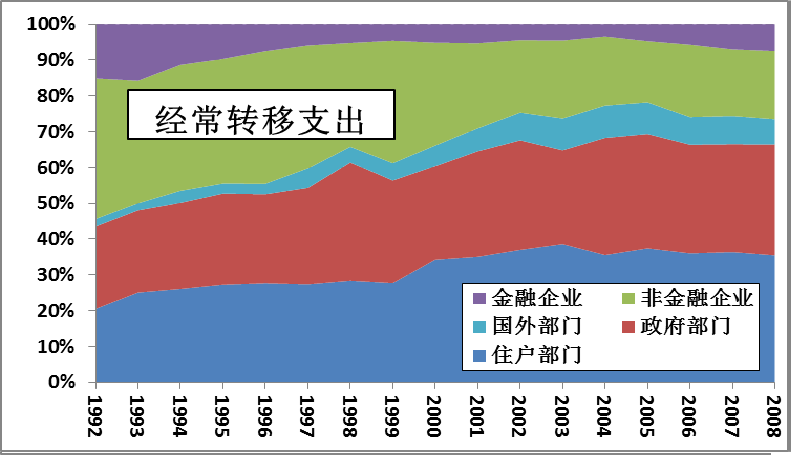

从部门来源看,经常转移支出份额扩张的部门是住户部门、政府部门和国外部门,而两类企业部门的份额明显萎缩(见图3.57)。

图3.57:经常转移支出份额演化

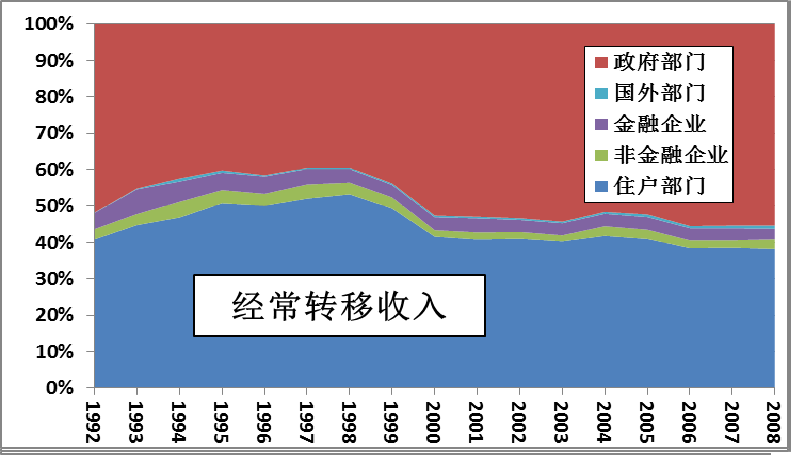

经常转移收入份额最大的是政府与住户部门。1997年以前,是住户部门份额扩张而政府部门份额萎缩,此后则是政府部门扩张而住户部门萎缩(见图3.58),而这正是学界讨论“刺激内需”,政府宣扬“穷人经济学”的时期。

图3.58:经常转移收入份额演化

收支相抵,各部门经常转移净收入演化见图3.59。经常转移净支出最大的,是非金融企业部门,而净收入最大的却是政府部门,而非再分配理论宣称要补助的住户部门。在经济快速增长,初次分配中住户部门收入增长滞后的大背景下,17年间住户部门的经常转移净收入却几无增长,可见所谓再分配追求公平的机制事实上落空。

图3.59:各部门经常转移净收入

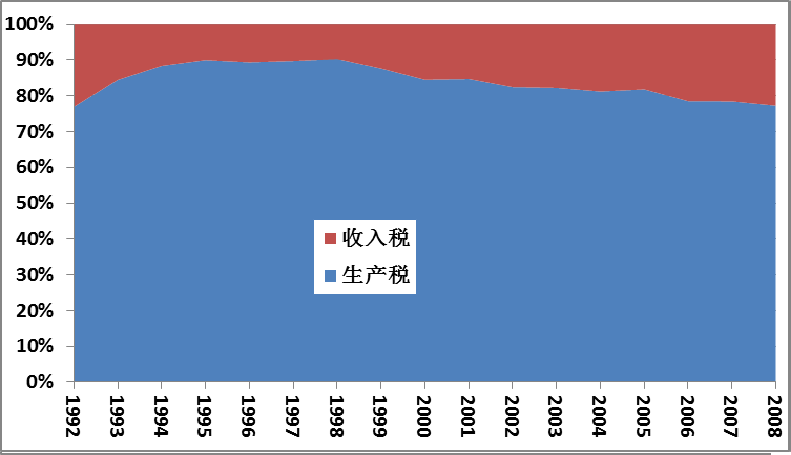

对政府部门而言,经常转移收入的最大项是收入税。«资金流量表(实物交易)»中将政府的税收分为生产税和收入税两大类,均是各部门缴纳,政府部门总收。两者的比例演化见图3.60。17年平均收入税占总税收的16.03%,1992年时为23.05%,此后一路下滑,到1998年降至9.77%,再后回升到2008年升至22.74%。

图3.60:政府税收构成演化

收入税的来源构成见图3.61。17年平均,非金融企业部门占到63.33%、住户部门占21.81%,金融企业部门占14.59%,政府部门仅0.28%。其中最显著的变化是:金融企业部门从1993年的36.99%降至2004年的区区3.41%,到2008年再回升到16.50%。与之对应住户部门从1992年的0.45%,升至2001年的31.91%,此后再缓降至2008年的24.98%。

图3.61:收入税来源构成演化

2011年6月30日,十一届全国人大常委会第二十一次会议表决通过了关于修改个人所得税法的决定。法律将个人所得税的起征点由2,000元提升至3,500元。在新闻发布会上答新华社记者问时,财政部税政司副司长王建凡称:经过这样的调整,纳税人数由约8,400万人减至约2,400万人。由简单计算可知,2,000元起征标准下的8,400万纳税人,约占职工人数的26.99%,从业人员的10.77%、;3,500元起征标准下的2,400万纳税人,约占职工人数的7.71%,从业人员的3.08%。

起征点调整在公共传媒上曾掀起渲染大波,似乎代表了广大底层劳动者的利益。而统计数据告诉我们,按2,000元的标准,有89.23%的从业人员不够纳税人资格,按3,500元标准,有96.92%的从业人员不够纳税标准。因这一调整而免除所得税的国民,占职工人数的19.28%,从业人员的7.69%。换而言之,这场争论的背后是7.69%从业人员的利益,与大多数底层劳动者不相干。这7.69%的从业人员,就可以掀起巨大的舆论风暴,而他们之下的绝大多数劳动者,在所谓公共传媒上,经常表现为沉默的一群。

所谓“中产阶级”是一个时髦的话题,却没有一个确切的定义。不妨假设几个定量标准看看。其一,企业职工,占从业人员的14.82%;其二,2,000元标准的纳税人,占从业人员的10.77%;其三,3,500元标准的纳税人,占从业人员的3.08%。这一观察告诉我们,非企业职工的从业人员才是劳动者的绝对主体,但他们收入极少,声音极微。所谓“中产阶级”生活很辛苦,但比劳动者的主体强多了,他们占劳动者的比重很小,但声音很大。“中产阶级”以上的富豪,绝对是人口中的一小撮,却占有了绝大多数财富,他们长期控制着公共传媒的价值标准,控制着学界的价值取向。

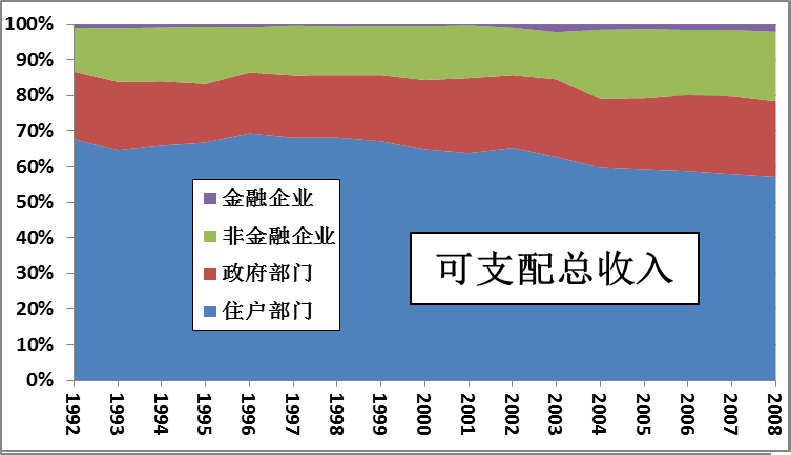

初次分配总收入经再分配调整即为可支配总收入(见图3.62)。数据显示,金融企业部门、非金融企业门、政府部门的份额都在扩张,其代价是住户部门份额的萎缩。

图3.62:可支配总收入

本来,应如初次分配总收入一样,对可支配总收入构成做进一步的细分。前已指出,«资金流量表(实物交易)»是站在各部门业主立场上的财务报表,其中的初次分配总收入、可支配总收入,其拥有者均是各部门的业主。唯住户部门,将拥有生产资料私人所有权的富豪、家庭生产的业主、与全社会的劳动者混在一起。在经财产性收支入调整时,仅限于生产资料私人所有权拥有者。由于现实中生产资料高度集中,假设其与劳动者无关,不至于造成太大的误差。但在再分配调整阶段,由«资金流量表(实物交易)»无法区分再分配资金中哪些流向劳动者,哪些流向业主,尤其是“其他经常转移”,17年来占经常转移的24.34%,它有68.95%流入住户部门,由于定义不明,无法分解为劳动者所得与业主所得。劳动者与小业主都无法区分,更无法区分各部门的劳动者。这限制了对可支配收入的进一步分析。

可支配总收入是«资金流量表(实物交易)»中分配阶段的最后节点,将它与起点(增加值)、中间点(初次分配总收入)并列比较,应能观察到这17年来社会财富分配的整体格局。17年来这三个节点上的年均变化率见图3.63。

图3.63:17年间生产、分配的年均变化率

数据显示,各部门在财富生产上的增速并无明显差异,但在初次分配后,住户部门显出了明显的劣势,金融资本、产业资本和政府依次显出其强势,对此主流学者可以用“效率”敷衍之,而数据告诉我们,所谓“效率”无非是资本拥有者积累资本的效率。经过再分配调整后,可支配收入增速的差异非但未缩小,反而显著扩张。这让标榜“公平”的再分配陷入滑稽尴尬之境。

相关文章

「 支持!」

您的打赏将用于网站日常运行与维护。

帮助我们办好网站,宣传红色文化!

欢迎扫描下方二维码,订阅网刊微信公众号